Rendite: Definition | Berechung | Bedeutung

Die Rendite einer Geldanlage ist ein entscheidender Faktor für Anleger, die ihr Vermögen langfristig steigern möchten. Doch wie findet man die richtige Anlagestrategie, um das Beste aus seinem Geld herauszuholen? In diesem Artikel stellen wir Ihnen verschiedene Geldanlagen vor und zeigen Ihnen, wie Sie Ihre Rendite optimieren können.

1. Was ist Rendite?

Die Rendite beschreibt den finanziellen Ertrag, den eine Geldanlage im Verhältnis zum eingesetzten Kapital erwirtschaftet. Sie wird meist in Prozent ausgedrückt und gibt an, wie viel Gewinn ein Anleger mit seiner Investition gemacht hat. Dabei unterscheidet man zwischen nominaler und realer Rendite. Die reale Rendite berücksichtigt zusätzlich die Inflation und zeigt so den tatsächlichen Wertzuwachs des angelegten Geldes.

2. Rendite bei der Geldanlage

Die Rendite ist eine gute Entscheidungshilfe bei der Auswahl der renditestärksten Geldanlage. Sie berechnet den Gewinn eines Jahres in Relation zum eingesetzten Kapital und zieht im Idealfall alle entstehenden Kosten ab. Diese Methode erlaubt es, unterschiedliche Anlageklassen wie Aktien oder Anleihen miteinander zu vergleichen. Da bekanntermaßen das Risiko proportional zur Rendite ansteigt, müssen Sie Ihre Risikobereitschaft unter die Lupe nehmen. Die Rendite lässt sich aber auch durch Senken der Kosten und das breite Streuen in diverse Risikoklassen erhöhen.

3. Rendite einzelner Anlageklassen

Die Rendite einzelner Anlageklassen kann stark variieren, abhängig von verschiedenen Faktoren wie Marktlage, Wirtschaft, Inflation und Zinssätzen. Hier sind einige gängige Anlageklassen und ihre typischen Renditebereiche:

3.1 Aktien:

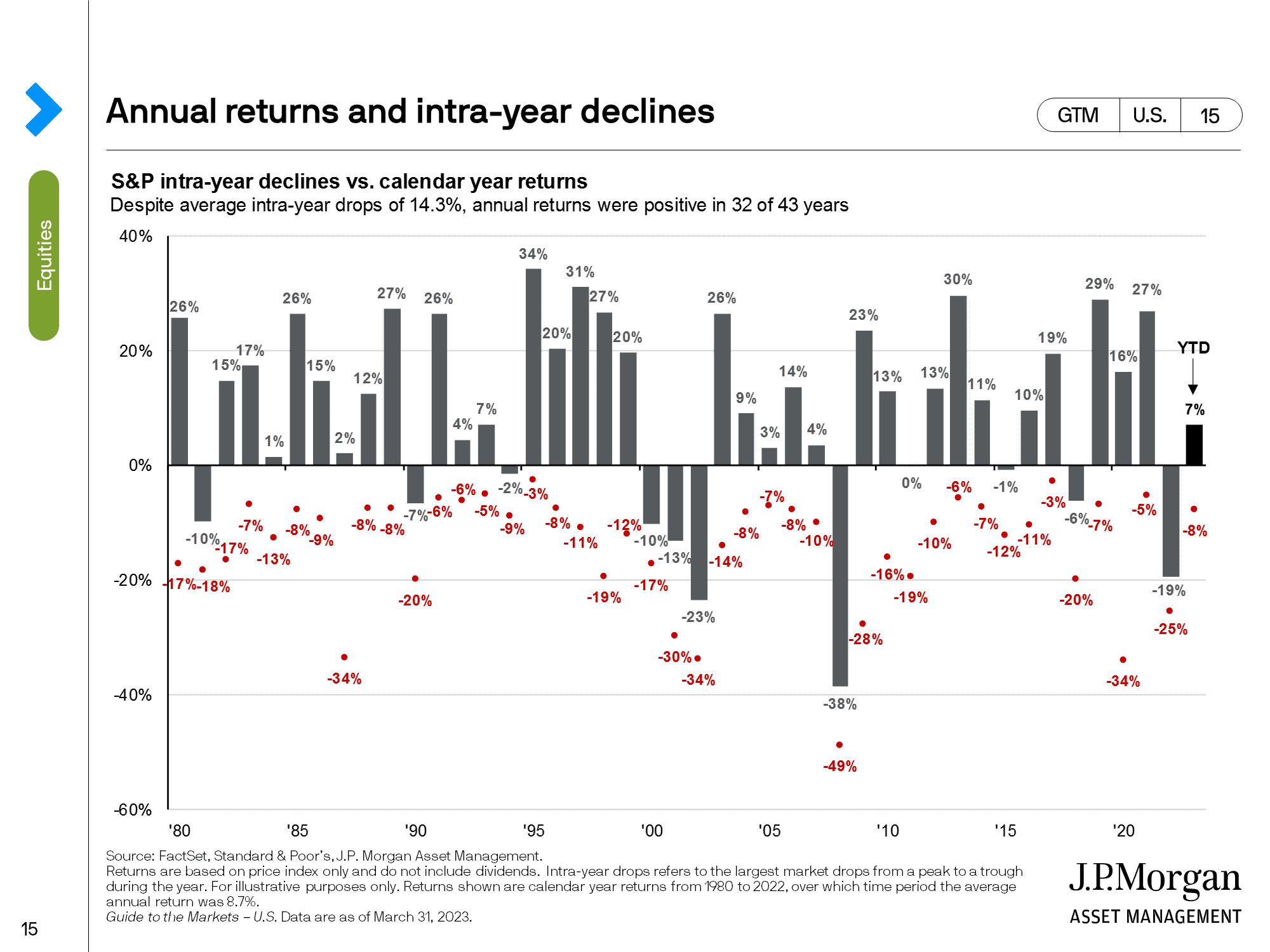

Aktien sind Anteile an Unternehmen und stellen in der Regel eine höhere Renditechance im Vergleich zu anderen Anlageklassen dar. Die Rendite von Aktien setzt sich aus Kursgewinnen und Dividenden zusammen. Die durchschnittliche jährliche Rendite für Aktien liegt historisch gesehen zwischen 7% und 10%, kann jedoch je nach Marktbedingungen und dem betrachteten Zeitraum stark schwanken.

3.2 Anleihen:

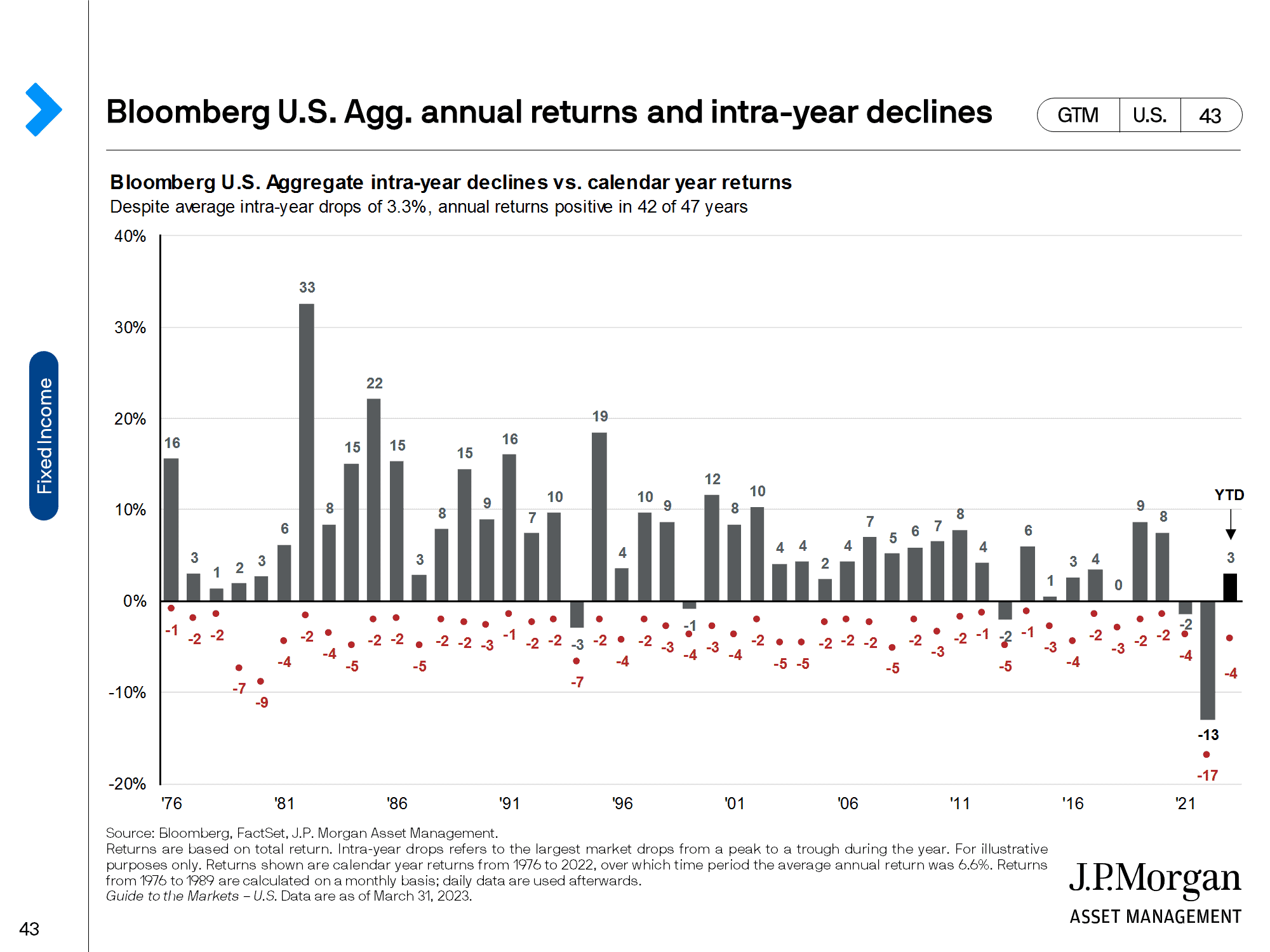

Anleihen sind Schuldtitel, die von Unternehmen oder Regierungen begeben werden. Sie zahlen in der Regel regelmäßige Zinsen (Kupons) und haben ein geringeres Risiko im Vergleich zu Aktien. Die Rendite von Anleihen variiert je nach Kreditwürdigkeit des Emittenten und den aktuellen Zinssätzen. Staatsanleihen weisen in der Regel eine niedrigere Rendite auf (zwischen 1% und 4%), während Unternehmensanleihen oder Hochzinsanleihen (Junk Bonds) höhere Renditen (4% bis 10%) bieten können, allerdings mit einem höheren Risiko verbunden sind.

3.3 Immobilien:

Immobilieninvestitionen bieten sowohl Mieteinnahmen als auch Wertsteigerungspotenzial. Die durchschnittliche jährliche Rendite für Immobilieninvestitionen liegt historisch gesehen bei etwa 6% bis 8%, kann aber je nach Lage, Qualität und Art der Immobilie stark variieren. In Zeiten niedriger Zinsen kann die Rendite von Immobilien für viele Anleger attraktiv sein.

3.4 Geldmarktinstrumente:

Geldmarktinstrumente sind kurzfristige Schuldtitel mit einer Laufzeit von in der Regel weniger als einem Jahr. Sie bieten eine niedrige Rendite, aber auch ein geringes Risiko. Dazu zählen Tagesgeldkonten, Festgeldkonten und Schatzwechsel. Die Rendite von Geldmarktinstrumenten ist in der Regel gering und liegt bei oder leicht über der Inflationsrate.

3.5 Rohstoffe und Edelmetalle:

Rohstoffe wie Gold, Silber oder Öl können als Anlageklasse dienen und als Absicherung gegen Inflation oder Marktschwankungen dienen. Die Rendite von Rohstoffen ist jedoch sehr volatil und hängt von Angebot, Nachfrage und geopolitischen Faktoren ab.

4. Rendite Berechnung

Die Berechnung der Rendite hängt von der Art der Geldanlage ab, da verschiedene Anlageformen unterschiedliche Ertragsarten generieren. Im Allgemeinen ist die Rendite ein Maß für den finanziellen Ertrag einer Investition im Verhältnis zum eingesetzten Kapital. Hier sind einige gängige Methoden zur Berechnung der Rendite:

4.1 Absolute Rendite:

Die absolute Rendite berechnet den Gesamtertrag einer Investition über einen bestimmten Zeitraum. Die Formel lautet:

Absolute Rendite = (Endwert der Investition – Anfangswert der Investition) / Anfangswert der Investition

Diese Methode gibt die Rendite als Bruchteil oder Prozentsatz des ursprünglichen Investments an.

4.2 Jährliche Rendite:

Die jährliche Rendite berücksichtigt die Zeitdauer der Investition und berechnet den durchschnittlichen jährlichen Ertrag. Sie wird häufig bei langfristigen Anlagen wie Aktien oder Anleihen verwendet. Die Formel lautet:

Jährliche Rendite = ((Endwert der Investition / Anfangswert der Investition)^(1 / Anzahl der Jahre)) – 1

4.3 Dividendenrendite:

Die Dividendenrendite ist ein Maß für den Ertrag einer Aktie in Form von Dividenden. Sie berechnet den Prozentsatz der Dividende im Verhältnis zum Aktienkurs. Die Formel lautet:

Dividendenrendite = (Dividende pro Aktie / Aktienkurs) * 100

4.4 Anleiherendite (Rendite bis zur Fälligkeit):

Die Rendite bis zur Fälligkeit (Yield to Maturity, YTM) ist ein Maß für den Gesamtertrag einer Anleihe, wenn sie bis zur Fälligkeit gehalten wird. Die Berechnung der YTM ist komplexer und beinhaltet die aktuellen Zinszahlungen, den Rückzahlungsbetrag und den Marktpreis der Anleihe. Zur Berechnung der YTM werden häufig Finanzrechner oder Tabellenkalkulationssoftware verwendet.

4.5 Interne Zinsfuß (Internal Rate of Return, IRR):

Der Interne Zinsfuß ist eine Kennzahl, die den durchschnittlichen jährlichen Ertrag einer Investition über einen bestimmten Zeitraum unter Berücksichtigung aller Cashflows (Ein- und Auszahlungen) angibt. Die IRR-Berechnung ist ebenfalls komplex und wird normalerweise mit Hilfe von Finanzrechnern oder Tabellenkalkulationssoftware durchgeführt.

4.6 Reale Rendite / Realrendite

Beachten Sie, dass bei der Berechnung der Rendite auch zwischen nominaler und realer Rendite unterschieden wird. Die nominale Rendite gibt den tatsächlichen Ertrag einer Investition an, während die reale Rendite die Inflation berücksichtigt und den Wertzuwachs des angelegten Geldes in Bezug auf die Kaufkraft darstellt. Um die reale Rendite zu berechnen, verwenden Sie die folgende Formel:

Reale Rendite = ((1 + nominale Rendite) / (1 + Inflationsrate)) – 1

5. Differenzierung

5.1 Bruttorendite vs. Nettorendite

Die Differenz zwischen Brutto- und Nettorendite zeigt die Auswirkung von Kosten, Gebühren und Steuern auf die Performance einer Investition. Als Anleger sollten Sie auf die Nettorendite achten, um ein klareres Bild von der tatsächlichen Rentabilität Ihrer Geldanlage zu erhalten. Dabei ist es wichtig, kosteneffiziente Anlageinstrumente zu wählen und steuerliche Aspekte zu berücksichtigen, um Ihre Rendite zu optimieren.

Die Bruttorendite ist der Gesamtertrag einer Investition vor Abzug von Kosten, Gebühren und Steuern. Sie gibt einen ersten Eindruck von der Performance einer Geldanlage und wird häufig verwendet, um verschiedene Anlagemöglichkeiten miteinander zu vergleichen. Die Bruttorendite berücksichtigt jedoch nicht die tatsächlichen Kosten und Gebühren, die bei der Verwaltung einer Investition anfallen, und kann daher ein verzerrtes Bild der tatsächlichen Rendite liefern.

Formel zur Berechnung der Bruttorendite:

Bruttorendite = (Erträge der Investition / Investiertes Kapital) * 100

Die Nettorendite ist der tatsächliche Ertrag einer Investition nach Abzug von Kosten, Gebühren und Steuern. Sie gibt einen realistischeren Überblick über die Performance einer Geldanlage, da sie die tatsächlichen Kosten berücksichtigt, die der Anleger tragen muss. Die Nettorendite ist daher ein wichtigerer Indikator für die Rentabilität einer Investition als die Bruttorendite.

Formel zur Berechnung der Nettorendite:

Nettorendite = ((Erträge der Investition – Kosten und Gebühren – Steuern) / Investiertes Kapital) * 100

5.2 Rendite des Investments vs. des Investors

Die Rendite des Investments bezieht sich auf den Ertrag, den eine bestimmte Geldanlage generiert. Dabei kann es sich um Kursgewinne, Zinsen, Dividenden oder Mieteinnahmen handeln. Diese Rendite ist meist unabhängig vom individuellen Anleger und gibt Aufschluss darüber, wie gut die Anlage selbst performt.

Die Rendite des Investors bezieht sich hingegen auf den tatsächlichen Ertrag, den ein Anleger aus einer Investition erhält. Hierbei spielen neben der Performance der Geldanlage auch individuelle Faktoren wie Kosten, Gebühren, Steuern und der Anlagehorizont eine Rolle.

5.3 Zinsen vs. Rendite

Obwohl sie ähnliche Funktionen haben, gibt es wesentliche Unterschiede zwischen den beiden Begriffen: Zinsen sind eine spezifische Art von Ertrag, der in der Regel mit risikoärmeren Anlagen wie Spareinlagen oder Anleihen verbunden ist. Rendite hingegen ist ein umfassenderes Maß, das den Gesamtertrag einer Investition unter Berücksichtigung aller Ertragsarten widerspiegelt.

5.4 Gewinn vs. Rendite

Der Hauptunterschied zwischen Gewinn und Rendite besteht darin, dass Gewinn nur einen Teil des finanziellen Ertrags einer Investition darstellt (normalerweise den Kapitalgewinn), während die Rendite den gesamten Ertrag einer Investition im Verhältnis zum eingesetzten Kapital widerspiegelt. Die Rendite berücksichtigt auch die Zeitdauer der Investition und ermöglicht es, verschiedene Anlageoptionen miteinander zu vergleichen.

5.5 Zinsen vs. Rendite

Obwohl sie ähnliche Funktionen haben, gibt es wesentliche Unterschiede zwischen den beiden Begriffen: Zinsen sind eine spezifische Art von Ertrag, der in der Regel mit risikoärmeren Anlagen wie Spareinlagen oder Anleihen verbunden ist. Rendite hingegen ist ein umfassenderes Maß, das den Gesamtertrag einer Investition unter Berücksichtigung aller Ertragsarten widerspiegelt.

6. Was beeinflusst die Rendite?

Die Rendite einer Geldanlage wird von verschiedenen Faktoren beeinflusst. Hier sind einige der wichtigsten Aspekte, die die Rendite einer Investition bestimmen können:

- Risiko: In der Regel gilt, dass höhere Renditen mit höherem Risiko einhergehen. Anlagen mit geringem Risiko, wie Tagesgeld oder Staatsanleihen, bieten oft niedrigere Renditen, während risikoreichere Anlagen wie Aktien oder Unternehmensanleihen höhere Renditechancen bieten.

- Art der Geldanlage: Die Art der Geldanlage spielt eine wichtige Rolle bei der Rendite. Unterschiedliche Anlageklassen, wie Aktien, Anleihen, Immobilien, Fonds oder ETFs, weisen unterschiedliche Renditepotenziale und Risikoprofile auf.

- Marktentwicklung: Die Rendite einer Geldanlage kann von der allgemeinen Entwicklung der Finanzmärkte beeinflusst werden. Wirtschaftswachstum, Zinssätze, Inflation und politische Ereignisse können sich auf die Kursentwicklung von Wertpapieren und somit auf die Rendite auswirken.

- Anlagehorizont: Der Zeitraum, für den eine Geldanlage getätigt wird, kann die Rendite beeinflussen. Ein längerer Anlagehorizont ermöglicht es, von langfristigen Trends, der Zinseszinswirkung und der Erholung nach möglichen Kursverlusten zu profitieren.

- Kosten und Gebühren: Kosten und Gebühren, die mit einer Geldanlage verbunden sind, wie etwa Transaktionskosten, Verwaltungsgebühren oder Ausgabeaufschläge, können die Rendite schmälern. Daher sollten Anleger auf möglichst kosteneffiziente Anlageinstrumente achten, um ihre Rendite zu maximieren.

- Währungsrisiken: Bei Geldanlagen in ausländischen Wertpapieren oder Anlageklassen können Wechselkursschwankungen die Rendite beeinflussen. Bei einer Aufwertung der eigenen Währung gegenüber der Fremdwährung kann die Rendite sinken, während bei einer Abwertung die Rendite steigen kann.

- Steuern: Die Besteuerung von Kapitalerträgen, Dividenden und realisierten Kursgewinnen kann die Rendite einer Geldanlage reduzieren. Anleger sollten daher steuerliche Aspekte bei der Auswahl ihrer Geldanlagen berücksichtigen.

7. Wie optimiere ich die Rendite?

Um die Rendite bei der Geldanlage zu optimieren, können Sie verschiedene Strategien und Prinzipien anwenden. Hier sind einige Tipps, die Ihnen helfen können, Ihre Rendite zu maximieren:

7.1 Diversifikation:

Verteilen Sie Ihr Kapital auf verschiedene Anlageklassen (z.B. Aktien, Anleihen, Immobilien), Branchen und Regionen, um das Risiko zu reduzieren und die Renditechancen zu erhöhen. Diversifikation kann Ihnen helfen, Verluste in einer Anlageklasse durch Gewinne in einer anderen auszugleichen.

7.2 Langfristige Perspektive:

Investieren Sie mit einem langfristigen Anlagehorizont, um von langfristigen Trends und der Zinseszinswirkung zu profitieren. Dies ermöglicht es Ihnen, kurzfristige Schwankungen besser auszugleichen und die Renditechancen zu erhöhen.

7.3 Kostenbewusstsein:

Achten Sie auf die Kosten und Gebühren, die mit Ihren Geldanlagen verbunden sind. Transaktionskosten, Verwaltungsgebühren und Ausgabeaufschläge können die Rendite schmälern. Wählen Sie kosteneffiziente Anlageinstrumente wie passive Fonds oder ETFs, um Ihre Rendite zu maximieren.

7.4 Risikomanagement:

Passen Sie Ihre Anlagestrategie an Ihr persönliches Risikoprofil an. Berücksichtigen Sie dabei Ihre finanziellen Ziele, Ihren Anlagehorizont und Ihre Risikotoleranz. Risikoreichere Anlagen bieten in der Regel höhere Renditechancen, sind aber auch mit höheren Verlustrisiken verbunden.

7.5 Fundamentale und technische Analyse:

Informieren Sie sich über die Unternehmen, in die Sie investieren, und analysieren Sie deren Geschäftsmodell, Marktstellung, Bilanzen und Bewertungen. Technische Analyse kann Ihnen helfen, Trends und Handelssignale zu erkennen, die Ihnen bei der Optimierung Ihrer Rendite helfen können.

7.6 Regelmäßige Überprüfung:

Überprüfen Sie regelmäßig Ihre Anlagestrategie und Ihr Portfolio, um sicherzustellen, dass sie noch Ihren Zielen und Risikoprofil entsprechen. Passen Sie Ihre Anlagen gegebenenfalls an veränderte Marktbedingungen oder persönliche Umstände an.

Steueroptimierung: Berücksichtigen Sie steuerliche Aspekte bei der Auswahl Ihrer Geldanlagen. Unterschiedliche Anlageformen unterliegen unterschiedlichen Steuersätzen und Regelungen, was die Rendite beeinflussen kann. Nutzen Sie steuerliche Freibeträge und Vergünstigungen, um Ihre Rendite zu optimieren.

8. Rendite bei Investmentfonds

Die Rendite von Investmentfonds bezieht sich auf die erzielte Rendite oder den Gewinn, den ein Anleger aus einer Investition in einen Investmentfonds erzielt. Die Rendite eines Investmentfonds ergibt sich aus der Kombination der Kursveränderungen der im Fonds enthaltenen Vermögenswerte (wie Aktien, Anleihen, Rohstoffe usw.) sowie der ausgeschütteten Zinsen, Dividenden oder Gewinne, die vom Fondsmanager realisiert werden.

Die Rendite eines Investmentfonds wird in der Regel als prozentuale Veränderung des Nettoinventarwerts (NAV) des Fonds berechnet. Der NAV ist der Gesamtwert aller im Fonds gehaltenen Vermögenswerte abzüglich aller Verbindlichkeiten. Die Rendite eines Fonds kann auf verschiedene Zeiträume berechnet werden, wie z.B. ein Jahr, drei Jahre oder fünf Jahre.

Die Rendite von Investmentfonds kann variieren, je nach Art des Fonds und den Markttrends. Ein Aktienfonds kann eine höhere Rendite erzielen als ein Rentenfonds, aber auch ein höheres Risiko haben. Die Vergangenheitsrendite ist kein zuverlässiger Indikator für die zukünftige Rendite, aber Anleger können die Performance eines Fonds im Vergleich zu ähnlichen Fonds und Benchmarks bewerten.

Es ist wichtig zu beachten, dass die Rendite von Investmentfonds oft von verschiedenen Kosten beeinflusst wird, wie z.B. Verwaltungskosten, Vertriebskosten oder Ausgabeaufschlägen. Anleger sollten die Kostenstruktur eines Fonds berücksichtigen, um sicherzustellen, dass sie die Rendite des Fonds maximieren und die Kosten minimieren.

Rendite berechnen

Nutzen Sie unsere kostenfreien Rechner zur Berechnung Ihrer Rendite.