Inhaltsverzeichnis

- 1. Geld und Wirtschaft

- 2. Warum sollten Sie Ihr Geld anlegen?

- 3. Grundlagen der Geldanlage

- 4. Das Anlageverhalten der Deutschen

- 5. Die 10 größten Anlagefehler

- 6. Finanzberatung – ja oder nein?

- 7. Welche Anlageklassen gibt es?

- 8. Aktien, ETFs oder Investmentfonds?

- 9. Anlagestrategie: Der richtige Mix

- 10. Alles rund ums Depot

- 11. Einzahlen, Auszahlen, Sparplan

- 12. Kosten bei der Geldanlage

- 13. Steuern bei der Geldanlage

- 14. Chancen und Risiken

- 15. Was tun beim Börsencrash?

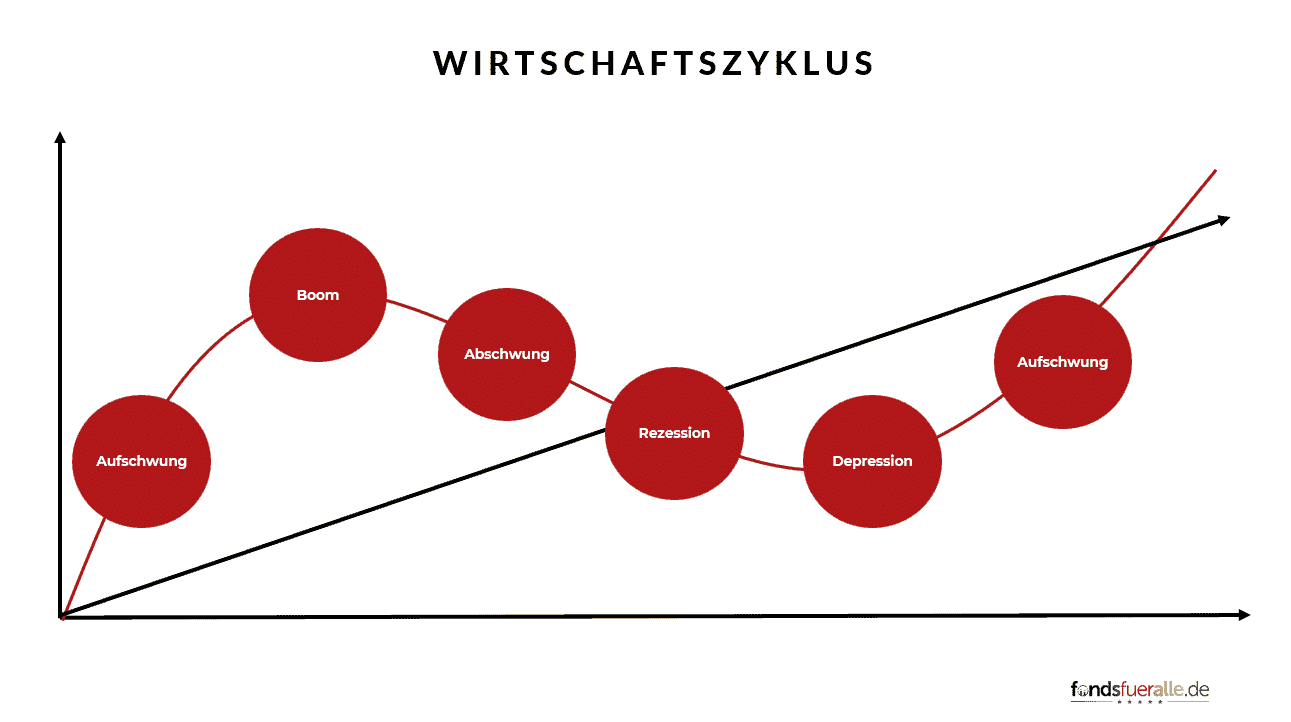

1. Geld und Wirtschaft

Wie funktioniert die Weltwirtschaft?

Unter Weltwirtschaft oder Welthandel wird die Gesamtheit der Wirtschaftsbeziehungen der Welt verstanden, die alle staatlichen Volkswirtschaften umfasst. Das ihr zugerechnete [...]

Was ist Geld?

Geld ist ein fundamentales Instrument im wirtschaftlichen Austausch und spielt eine entscheidende Rolle bei der Organisation der Wirtschaft und [...]

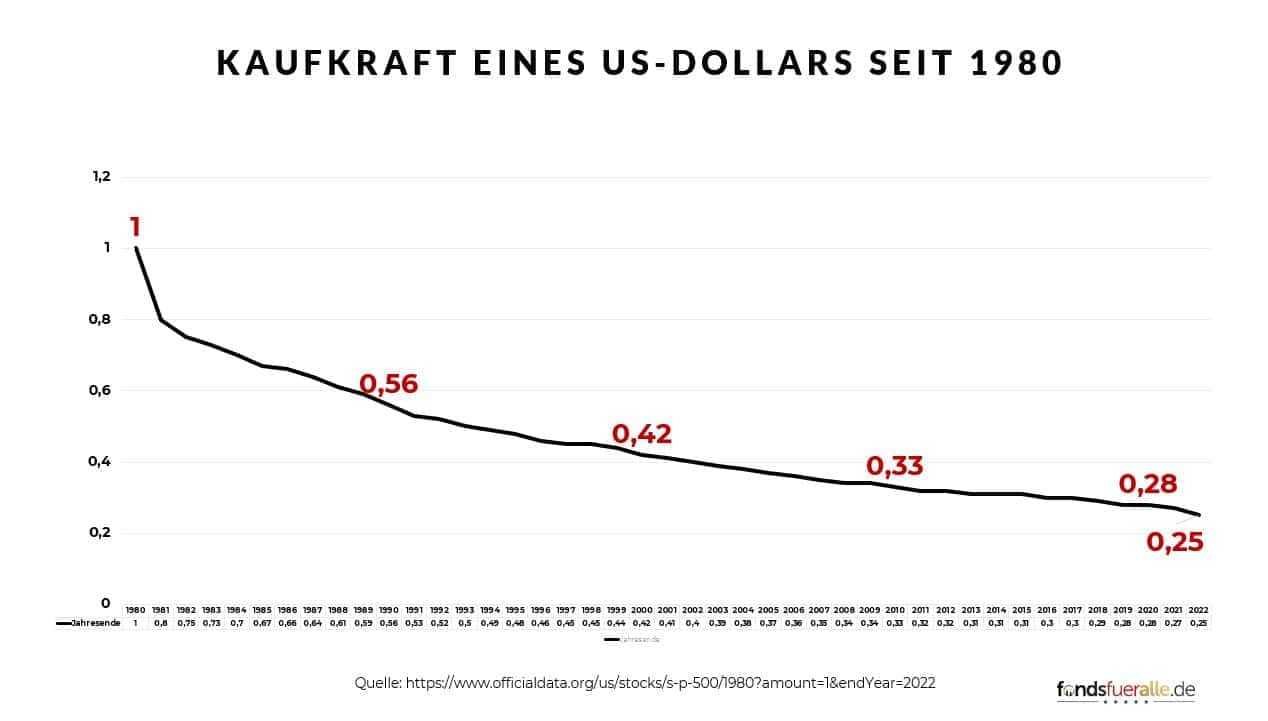

2. Warum sollten Sie Ihr Geld anlegen?

Warum Geld anlegen?

Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das Vermögen des Kunden zu schützen und zu [...]

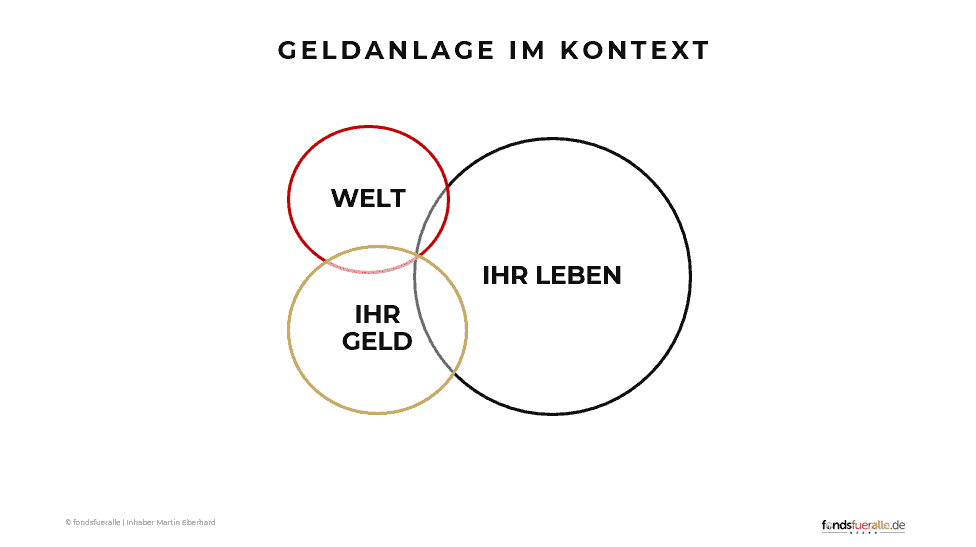

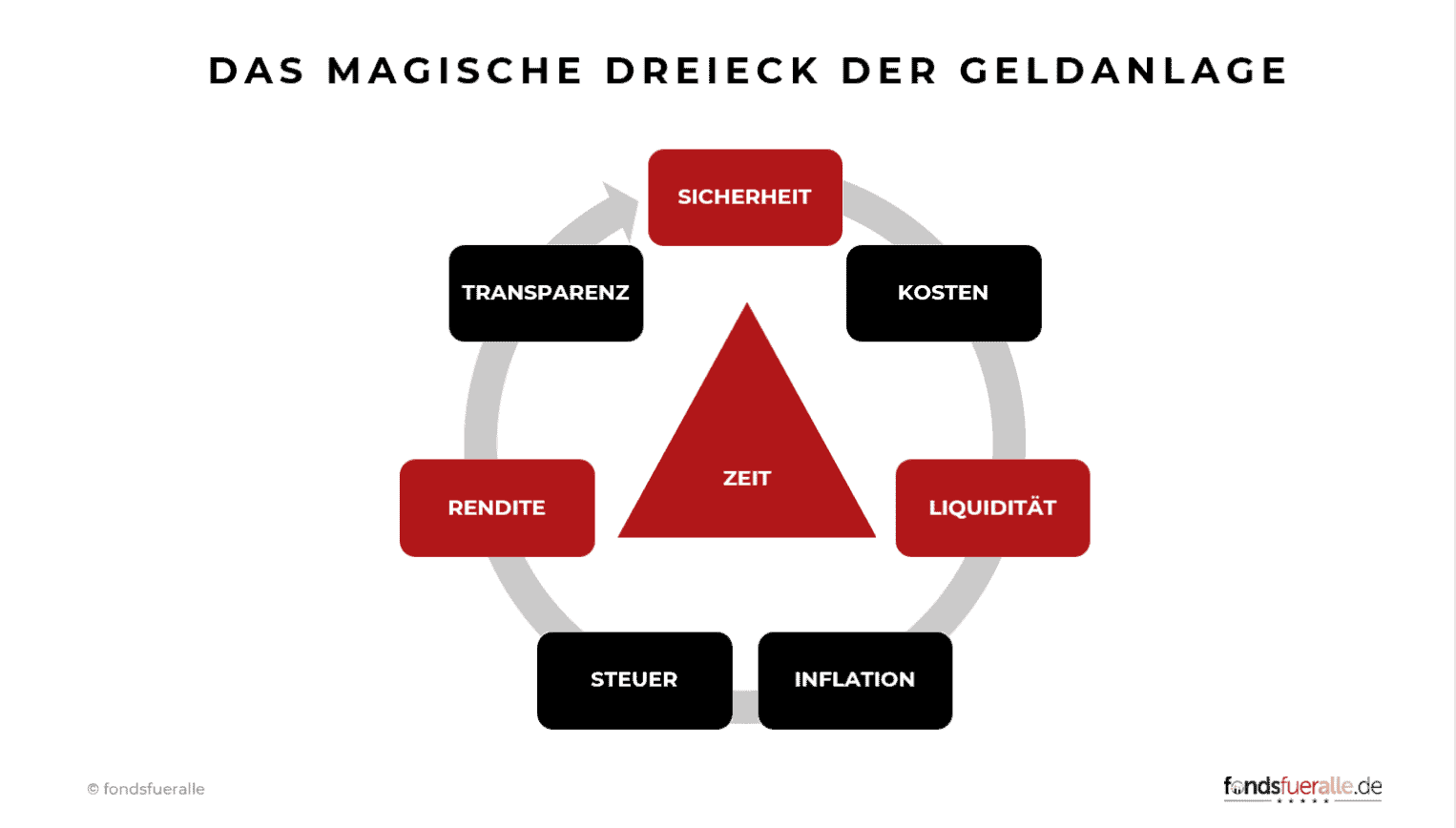

3. Grundlagen der Geldanlage

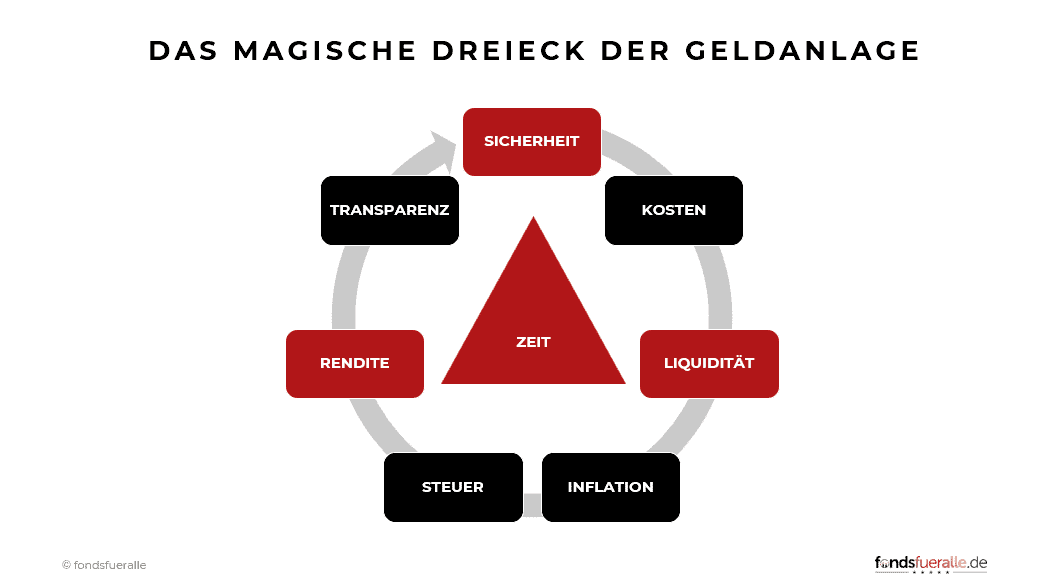

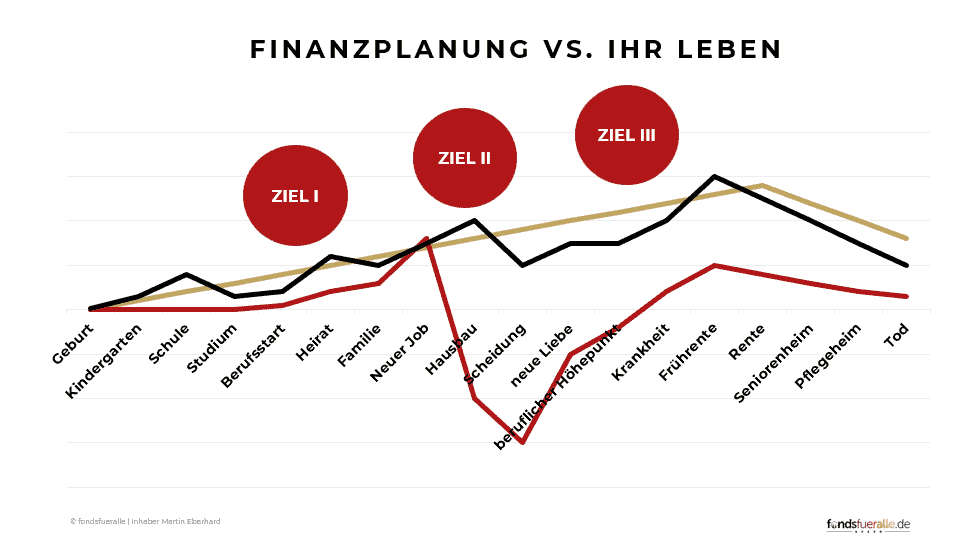

Grundlagen der Geldanlage

Grundlagen bei der Geldanlage Wenn es um die Geldanlage geht, ist es wichtig, die Grundlagen zu verstehen. [...]

Wie funktioniert Altersvorsorge?

Der demografische Wandel ist in Deutschland längst angekommen. Jede zweite Person in ist heute älter als 45 und jede [...]

4. Das Anlageverhalten der Deutschen

Das Anlageverhalten der Deutschen

Finanzieller Analphabetismus in Deutschland Wir alle wollen reich werden, viel verdienen, wenig arbeiten, sorglos einen möglichst frühen [...]

5. Die 10 größten Anlagefehler

Die 10 größten Anlagefehler

Die größten Fehler bei der Geldanlage Wenn der griechische Philosoph Platon ein Investor gewesen wäre, hätte er [...]

6. Finanzberatung – ja oder nein?

Finanzberatung Augsburg

Finanzprodukte erscheinen komplex. Nicht immer kann oder möchte der Kunde selbständig entscheiden und nutzt deshalb eine Finanzberatung. Diese Beratung erfolgt [...]

7. Welche Anlageklassen gibt es?

Aktien, ETFs oder Investmentfonds?

Aktien, ETFs oder Investmentfonds? Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das [...]

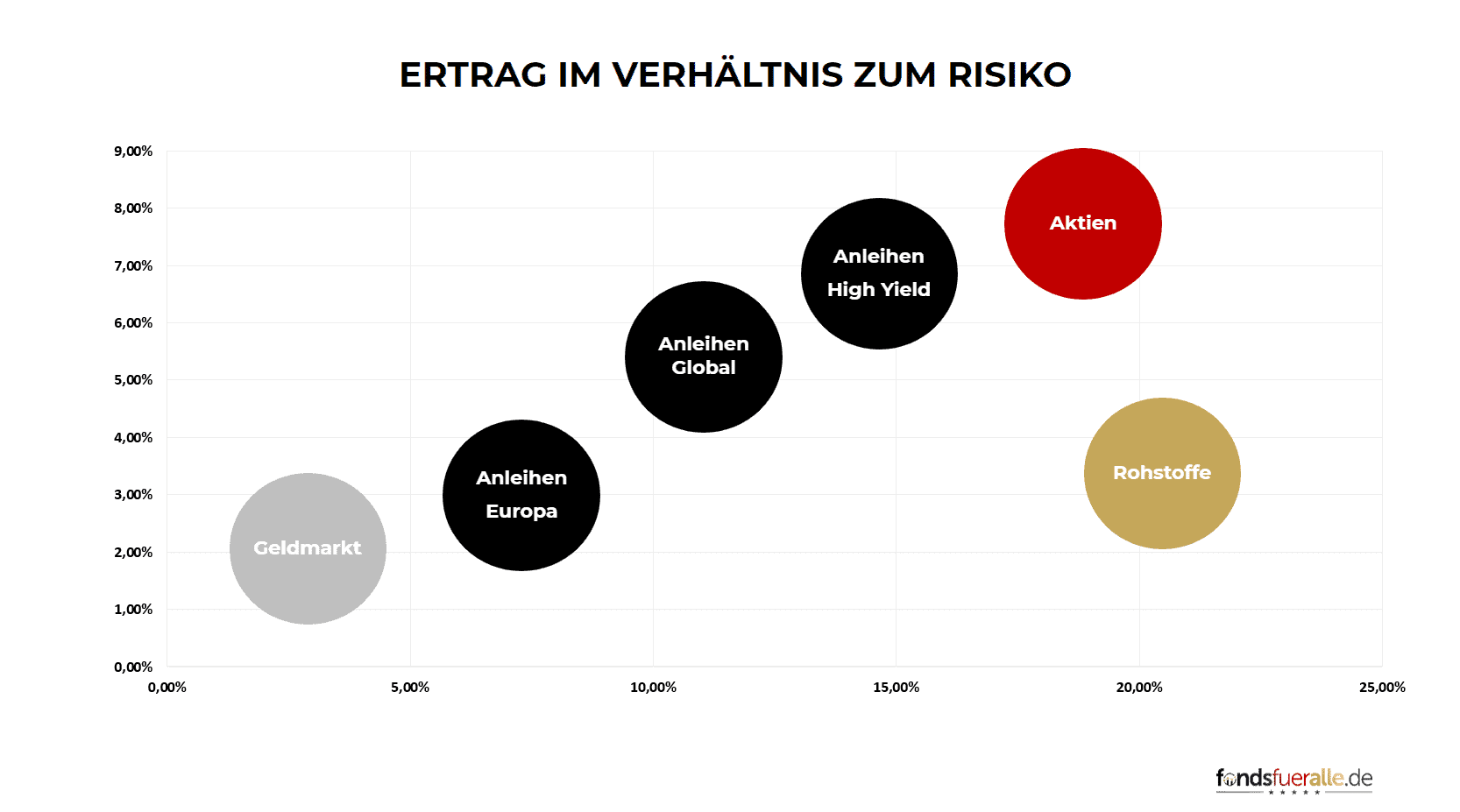

Anlageklassen: Ein Überblick

Welche Anlageklassen gibt es? Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das [...]

8. Aktien, ETFs oder Investmentfonds?

Die Auswahl zwischen Aktien, Investmentfonds und ETFs hängt von den individuellen Anlagezielen, dem Risikoprofil und dem Kenntnisstand des Anlegers ab.

Wer direkt am Erfolg von Unternehmen teilhaben und höhere Renditechancen (aber auch höhere Risiken) in Kauf nehmen möchte, könnte sich für Aktien entscheiden.

- Definition: Anteilsscheine eines Unternehmens, die an der Börse gehandelt werden.

- Renditepotenzial: Hoch, da direkt am Erfolg oder Misserfolg des Unternehmens teilhaben.

- Risiko: Hoch, da Aktienkurse stark schwanken können.

- Liquidität: Meistens hoch, da viele Aktien täglich an der Börse gehandelt werden.

- Kosten: In der Regel fallen Transaktionskosten beim Kauf und Verkauf an.

Anleger, die eine professionelle Vermögensverwaltung bevorzugen und bereit sind, dafür höhere Gebühren zu zahlen, könnten Investmentfonds bevorzugen.

- Definition: Ein Pool von Geldern, der von einem Fondsmanager verwaltet wird, um in eine Vielzahl von Anlagen wie Aktien, Anleihen oder Immobilien zu investieren.

- Renditepotenzial: Variiert je nach Art des Fonds, in der Regel aber geringer als einzelne Aktien.

- Risiko: Mittel, da durch Diversifikation Risiken reduziert werden.

- Liquidität: Abhängig von der Fondsart, aber in der Regel täglich handelbar.

- Kosten: Laufende Managementgebühren und eventuell Ausgabeaufschläge

ETFs sind für diejenigen interessant, die kostengünstig und einfach breite Marktsegmente abbilden möchten.

- Definition: Fonds, die einen bestimmten Index, wie den DAX oder den S&P 500, nachbilden und an der Börse gehandelt werden.

- Renditepotenzial: Ähnlich dem des nachgebildeten Indexes.

- Risiko: Mittel, da sie einen Markt oder Sektor abbilden und somit diversifiziert sind.

- Liquidität: Hoch, da an der Börse gehandelt.

- Kosten: In der Regel niedrigere laufende Gebühren als traditionelle Investmentfonds.

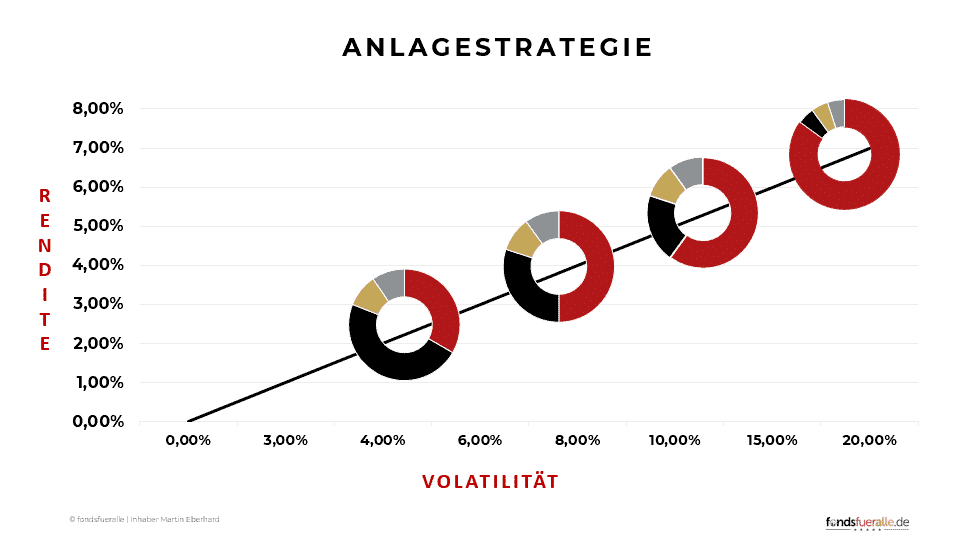

9. Anlagestrategie: Der richtige Mix

Anlagestrategie: Der richtige Mix

Anlagestrategie: Der richtige Mix Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das [...]

10. Alles rund ums Depot

Alles rund ums Depot

Alles rund ums Depot Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das [...]

11. Einzahlen, Auszahlen, Sparplan

12. Kosten bei der Geldanlage

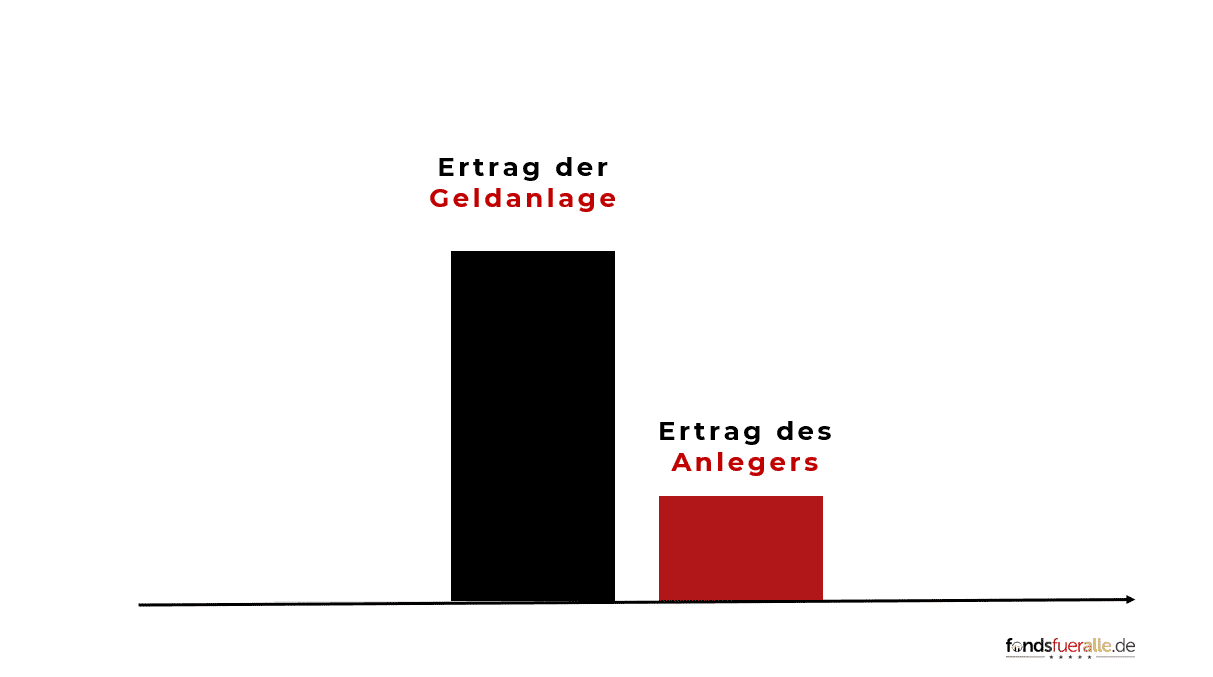

Kosten bei der Geldanlage

Kosten bei der Geldanlage: Alles, was Sie wissen müssen Es ist entscheidend, das Konzept des Risikos im [...]

13. Steuern bei der Geldanlage

Steuern bei der Geldanlage

Steuern bei der Geldanlage Ob Sie neu in der Welt der Finanzanlagen sind oder Ihre bestehenden Kenntnisse [...]

14. Chancen und Risiken

Chancen und Risiken bei der Geldanlage

Chancen und Risiken Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das Vermögen [...]

15. Was tun beim Börsencrash?

Was tun beim Börsencrash?

Was tun beim Börsencrash? Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das [...]

Was tun in schwierigen Marktphasen?

Was tun in schwierigen Marktphasen? Geld anlegen ist wie reisen. Nicht immer läuft alles nach Plan und [...]