Anlagestrategie: Der richtige Mix

Jede Geldanlage, unabhängig von der Auswahl des Produktes, sollte das Ziel verfolgen, das Vermögen des Kunden zu schützen und zu vermehren. Eine schwierige Herausforderung in Zeiten hoher Inflation, niedriger Zinsen und unsicherer Kapitalmärkte.

Martin Eberhard | zuletzt aktualisiert 14.02.2024

In diesem Kapitel

Die Entwicklung einer Anlagestrategie erfordert ein Verständnis der eigenen Anlageziele, Risikotoleranz und finanziellen Situation. Hier sind einige Schritte, die bei der Entwicklung einer Anlagestrategie helfen können:

- Bestimmung der Anlageziele: Überlegen Sie, warum Sie investieren möchten und was Sie mit Ihrem Geld erreichen möchten. Möchten Sie in Zukunft ein Haus kaufen, Ihre Altersvorsorge aufbauen oder einfach eine angemessene Rendite auf Ihr investiertes Kapital erzielen?

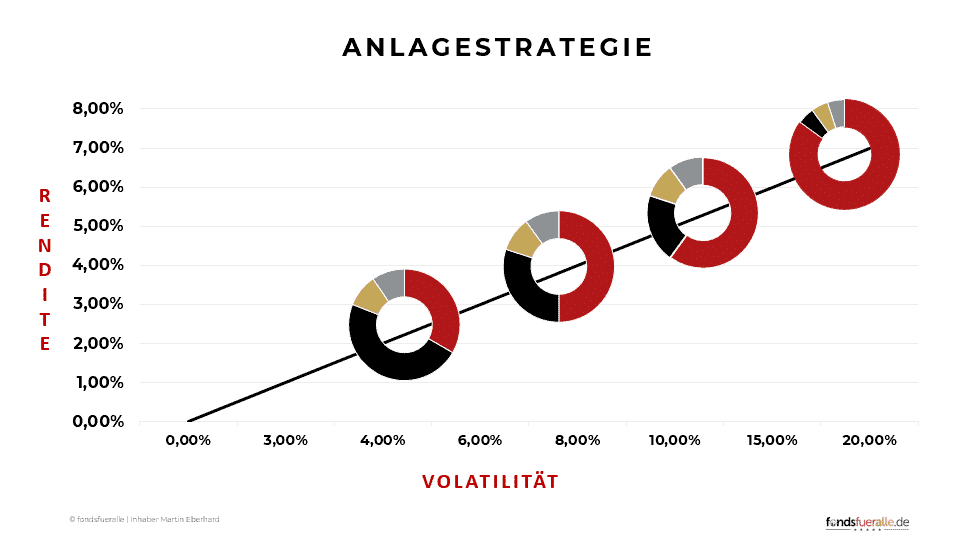

- Bestimmung der Risikotoleranz: Überlegen Sie, wie viel Risiko Sie bereit sind einzugehen. Je höher das Risiko, desto höher ist in der Regel auch die potenzielle Rendite, aber auch das Verlustrisiko.

- Bestimmung der Anlageklassen: Überlegen Sie, welche Anlageklassen für Ihre Ziele und Risikotoleranz am besten geeignet sind. Zu den Anlageklassen gehören Aktien, Anleihen, Immobilien, Rohstoffe und andere.

- Bestimmung der Anlagestrategie: Entscheiden Sie sich für eine Anlagestrategie, die auf Ihren Anlagezielen und Ihrer Risikotoleranz basiert. Zum Beispiel kann eine konservative Anlagestrategie Anleihen oder Dividendenaktien enthalten, während eine aggressivere Anlagestrategie Aktien oder alternative Anlageprodukte umfassen kann.

- Überwachung und Anpassung: Überwachen Sie regelmäßig Ihre Anlagestrategie und passen Sie sie bei Bedarf an, um sicherzustellen, dass sie Ihren Zielen und Ihrer Risikotoleranz entspricht.

Es ist auch wichtig, die Hilfe eines professionellen Finanzberaters in Anspruch zu nehmen, um bei der Entwicklung und Umsetzung einer Anlagestrategie zu unterstützen. Ein erfahrener Finanzberater kann eine fundierte Analyse der Anlageoptionen durchführen und dabei helfen, eine passende Anlagestrategie zu entwickeln.

- Langfristiges Sparen: Diese Strategie bezieht sich auf das langfristige Investieren in Anlageklassen wie Aktien, Anleihen, Immobilien oder ETFs. Es ist darauf ausgelegt, über einen längeren Zeitraum hinweg Renditen zu erzielen und das Vermögen im Laufe der Zeit aufzubauen. Diese Strategie ist besonders für Anleger geeignet, die langfristige Ziele wie die Altersvorsorge oder den Kauf eines Hauses haben.

- Kurzfristiges Trading: Diese Strategie bezieht sich auf den Kauf und Verkauf von Wertpapieren innerhalb eines kurzen Zeitraums. Ziel ist es, von kurzfristigen Preisbewegungen zu profitieren. Diese Strategie ist risikoreicher als langfristiges Sparen, da sie auf kurzfristige Preisbewegungen setzt und weniger auf Fundamentaldaten.

- Diversifikation: Diese Strategie bezieht sich auf die Streuung des investierten Kapitals in verschiedene Anlageklassen und Wertpapiere, um das Risiko zu minimieren. Ziel ist es, Verluste in einer Anlageklasse durch Gewinne in anderen auszugleichen.

- Value-Investing: Diese Strategie bezieht sich auf den Kauf von Aktien oder anderen Wertpapieren, die unterbewertet sind und ein Potenzial für eine spätere Wertsteigerung haben. Ziel ist es, langfristige Renditen zu erzielen, indem man in Unternehmen investiert, die aus verschiedenen Gründen unterbewertet sind.

- Growth-Investing: Diese Strategie bezieht sich auf den Kauf von Aktien oder anderen Wertpapieren von Unternehmen, die ein hohes Wachstumspotenzial haben. Ziel ist es, von der erwarteten Wachstumsrate des Unternehmens zu profitieren und langfristige Renditen zu erzielen.

Es ist wichtig zu beachten, dass jede Anlagestrategie mit Vor- und Nachteilen verbunden ist und dass die Wahl der richtigen Strategie von den individuellen Zielen, Risikotoleranzen und Umständen des Anlegers abhängt. Eine Kombination verschiedener Anlagestrategien kann dazu beitragen, das Risiko zu minimieren und eine angemessene Rendite zu erzielen.

Die Wahl der passenden Anlagestrategie hängt von den individuellen Anlagezielen, der Risikotoleranz und den Umständen des Anlegers ab. Hier sind einige Beispiele, welche Strategie zu welchem Anlageziel passen könnte:

- Langfristige Ziele wie die Altersvorsorge oder der Kauf eines Hauses: Eine langfristige Anlagestrategie, die auf Diversifikation und breite Vermögensaufteilung in verschiedene Anlageklassen wie Aktien, Anleihen und Immobilien setzt, könnte geeignet sein.

- Kurzfristige Ziele wie der Kauf eines Autos oder einer Urlaubsreise: Eine kurzfristige Anlagestrategie mit Fokus auf liquide Anlageprodukte wie Tagesgeld oder kurzfristigen Anleihen könnte geeignet sein.

- Einkommensgenerierung: Anleger, die ein regelmäßiges Einkommen aus ihren Investitionen erzielen möchten, könnten eine Anlagestrategie verfolgen, die auf Dividendenaktien, Anleihen oder Immobilien setzt.

- Wachstumspotenzial: Anleger, die auf das Wachstumspotenzial eines Unternehmens setzen möchten, könnten eine Anlagestrategie verfolgen, die auf Aktien von Unternehmen mit hohem Wachstumspotenzial setzt.

- Risikominimierung: Anleger, die das Risiko minimieren möchten, könnten eine Anlagestrategie verfolgen, die auf Diversifikation, Vermögensaufteilung und langfristiges Investieren setzt.

Es ist wichtig zu beachten, dass jeder Anleger individuelle Ziele und Umstände hat und dass die Wahl der richtigen Anlagestrategie eine individuelle Entscheidung ist, die eine sorgfältige Planung und Beratung erfordert. Eine Kombination verschiedener Anlagestrategien kann dazu beitragen, das Risiko zu minimieren und eine angemessene Rendite zu erzielen.

Martin Eberhard | zuletzt aktualisiert 28.11.2023

Wenn Sie Geld investieren, sei es in Aktien, Anleihen, Investmentfonds oder andere Wertpapiere, ist es wichtig, den Überblick über Ihre Anlagen zu behalten. Ein Instrument, das Ihnen dabei hilft und für private Anleger von großer Bedeutung ist, ist der „Depotreport“. In diesem Artikel werden wir den Depotreport ausführlich erklären, warum er wichtig ist und wie er Ihnen bei der Überwachung und Optimierung Ihrer Geldanlage helfen kann.