Monatsupdate April 2024

Das erste Quartal dieses Jahres war außergewöhnlich positiv für Anleger: Es gab hohe Renditen bei geringer Volatilität, ein seltenes Phänomen. Der Volatilitätsindex (VIX) lag im Durchschnitt bei 13,7 und erreichte damit das Jahr mit der geringsten Volatilität seit 2017. Würde das Börsenjahr heute enden, wäre der maximale Rückgang des S&P 500 von -1,7 % der kleinste in der Geschichte eines Jahres.

Mit dem Einzug des Frühlings blühen auch die Aktienmärkte weiter auf. Der S&P 500, der Nasdaq 100 und der DAX setzen ihre Rekordjagd fort. Auch Gold und Bitcoin sind auf einem Höhenflug. Vor allem Technologieaktien und das Thema Künstliche Intelligenz treiben diesen Trend voran.

Martin Eberhard | aktualisiert 03.04.2024

Marktüberblick

Aufgrund der massivsten und schnellsten Zinserhöhungen in der Geschichte haben die Fed und die EZB die Inflation unter Kontrolle bekommen. Der große Inflationsschub liegt hinter uns, die Güterpreisinflation stellt kein Problem mehr dar, nur die Dienstleistungsinflation hält sich hartnäckig. Für uns ist es unwahrscheinlich, dass die EZB vor der Fed mit Zinssenkungen beginnt. Unser Basisszenario wären vier Zinssenkungsschritte der Fed mit anschließender Pause. Die EZB folgt mit ihren Schritten der Fed, weil sie den Euro nicht noch weiter schwächen will. Aus heutiger Sicht dürfte die Fed im Juni mit Zinssenkungen beginnen und im laufenden Jahr insgesamt vier Schritte unternehmen, d.h., Zinssenkung von vier Mal 25 Basispunkten (1%), aber keine perspektivische Zinssenkung auf 1%. Dies wäre auch vergleichbar mit der Vergangenheit: eine Anpassung in der Spitze um 1%, wenn eine Rezession ausbleibt – wonach es auch aussieht.

Die US-Wirtschaft bleibt stark, mit einem robusten Arbeitsmarkt und geringer Rezessionsgefahr. Zinssenkungen, die später als erwartet kommen und als proaktive Maßnahmen angesehen werden, könnten die Börsen positiv beeinflussen. Im Vergleich dazu steht Europa wirtschaftlich schwächer da, und China dürfte sein Wachstumsziel von 5% ohne zusätzliche Anreize schwer erreichen. Die US-Wirtschaft profitiert weiterhin von einer expansiven Fiskalpolitik, unabhängig davon, wer Präsident ist, wobei Donald Trump im Falle seiner Wahl wahrscheinlich zu seiner Handelspolitik mit höheren Zöllen zurückkehren würde. Die USA ziehen weiterhin ausländisches Kapital an, während Europa und insbesondere Deutschland wirtschaftlich unter Druck stehen. Chinas Wirtschaftswachstum ist ohne staatliche Stimuli fraglich, zudem belastet die anhaltende Immobilienkrise das Land.

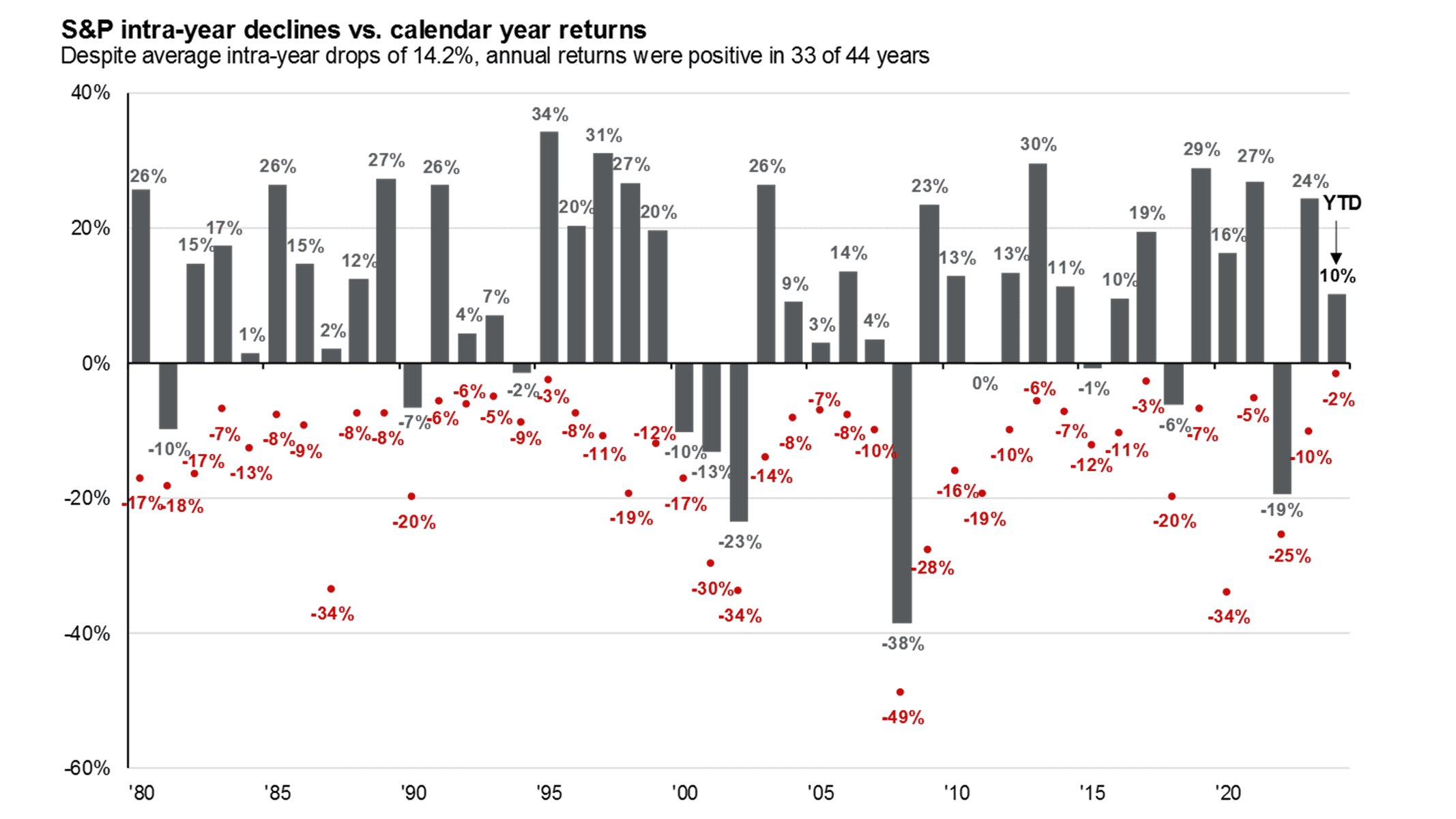

Noch kein Rücksetzer in 2024

Würde das Börsenjahr heute enden, wäre der maximale Rückgang des S&P 500 von -1,7 % der kleinste in der Geschichte eines Jahres. 1995 hält derzeit den Gesamtjahresrekord mit einem maximalen Drawdown von -2,5 %. Eine derart geringe Abwärtsvolatilität ist höchst ungewöhnlich – der durchschnittliche Drawdown innerhalb eines Jahres seit 1928 beträgt -16 %.

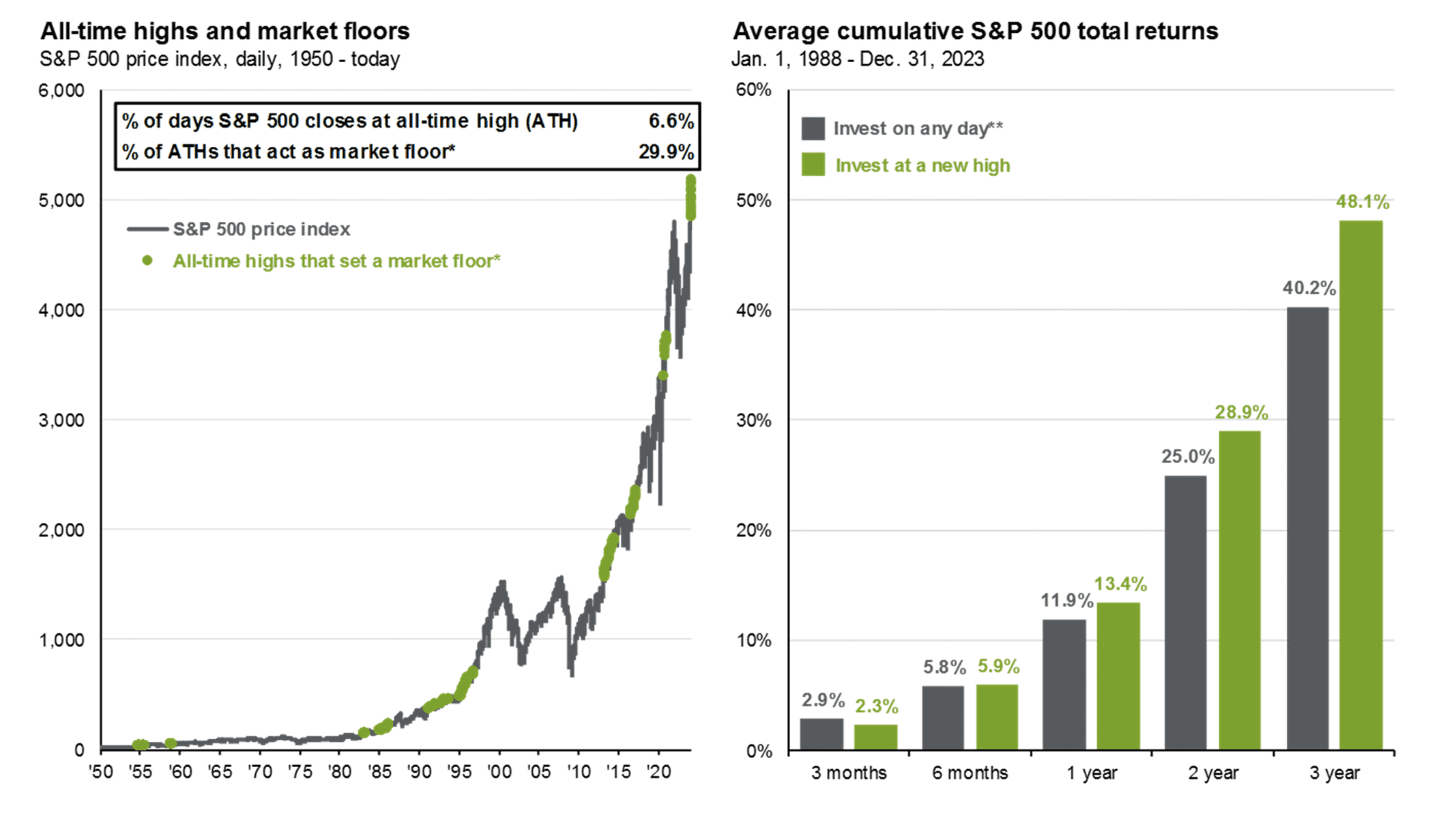

Investieren bei Höchstständen?

Manche Anleger ziehen sich bei Allzeithochs zurück und halten ihr Geld lieber in Bar, während andere einfach der Masse folgen und kaufen, ohne auf den Preis zu achten. Letztendlich gibt es keine eindeutige Strategie, denn niemand kann vorhersagen, wie sich die Kurse in den nächsten 12 Monaten entwickeln werden.

Allerdings bedeutet Investieren bei Allzeithochs nicht automatisch eine schlechte Entscheidung. Oftmals folgen auf neue Höchststände weitere, was zeigt, dass eine starke Marktleistung weitere Zuwächse nach sich ziehen kann. Wir haben dies am Beispiel des S&P 500 Preisindex dargestellt, indem wir jedes Allzeithoch hervorgehoben haben, nach dem der Markt nie um mehr als 5 % gefallen ist.

Seit 1950 gab es viele Momente, in denen Anleger, die auf einen Rückgang gewartet haben, keinen besseren Zeitpunkt zum Einstieg gefunden hätten. Unsere Analyse zeigt, dass die Erträge aus Investitionen zu beliebigen Zeitpunkten im Vergleich zu den Erträgen bei Investitionen auf Höchstständen ähnlich sind und manchmal sogar höher ausfallen.

Obwohl historische Daten darauf hindeuten, dass jetzt ein guter Zeitpunkt zum Investieren sein könnte, raten wir neuen Investoren, höchstens 50 % des verfügbaren Kapitals zu investieren. So bleibt Spielraum, um bei möglichen Marktkorrekturen günstig nachzukaufen.

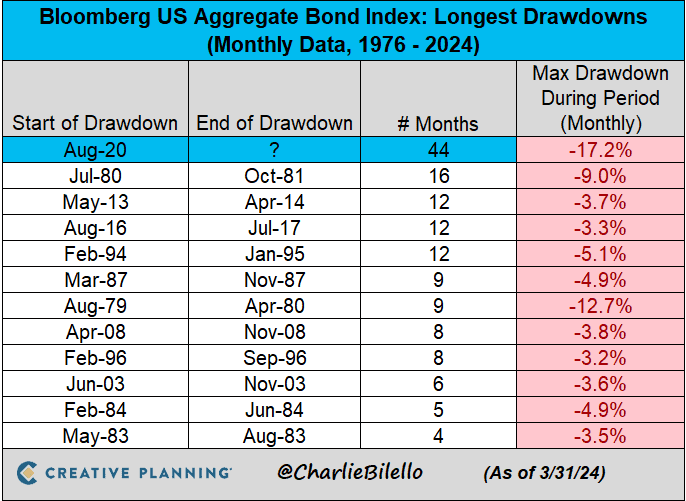

Anleihen noch immer im Minus

Seit 44 Monaten erlebt der US-Anleihenmarkt den längsten Bärenmarkt seiner Geschichte, eine Entwicklung, die auch auf die meisten anderen Anleihemärkte zutrifft. Eine spürbare Erholung und Trendwende ist erst zu erwarten, wenn die Zinsen dauerhaft fallen. Wir erwarten Zinssenkungen in der zweiten Jahreshälfte 2024 und halten unsere Anleihepositionen vorerst bei. Dies geschieht auch vor dem Hintergrund, dass der Aktienmarkt im Vergleich zum Vorjahr deutlich teurer geworden ist, weshalb eine Diversifizierung weiterhin sinnvoll ist.

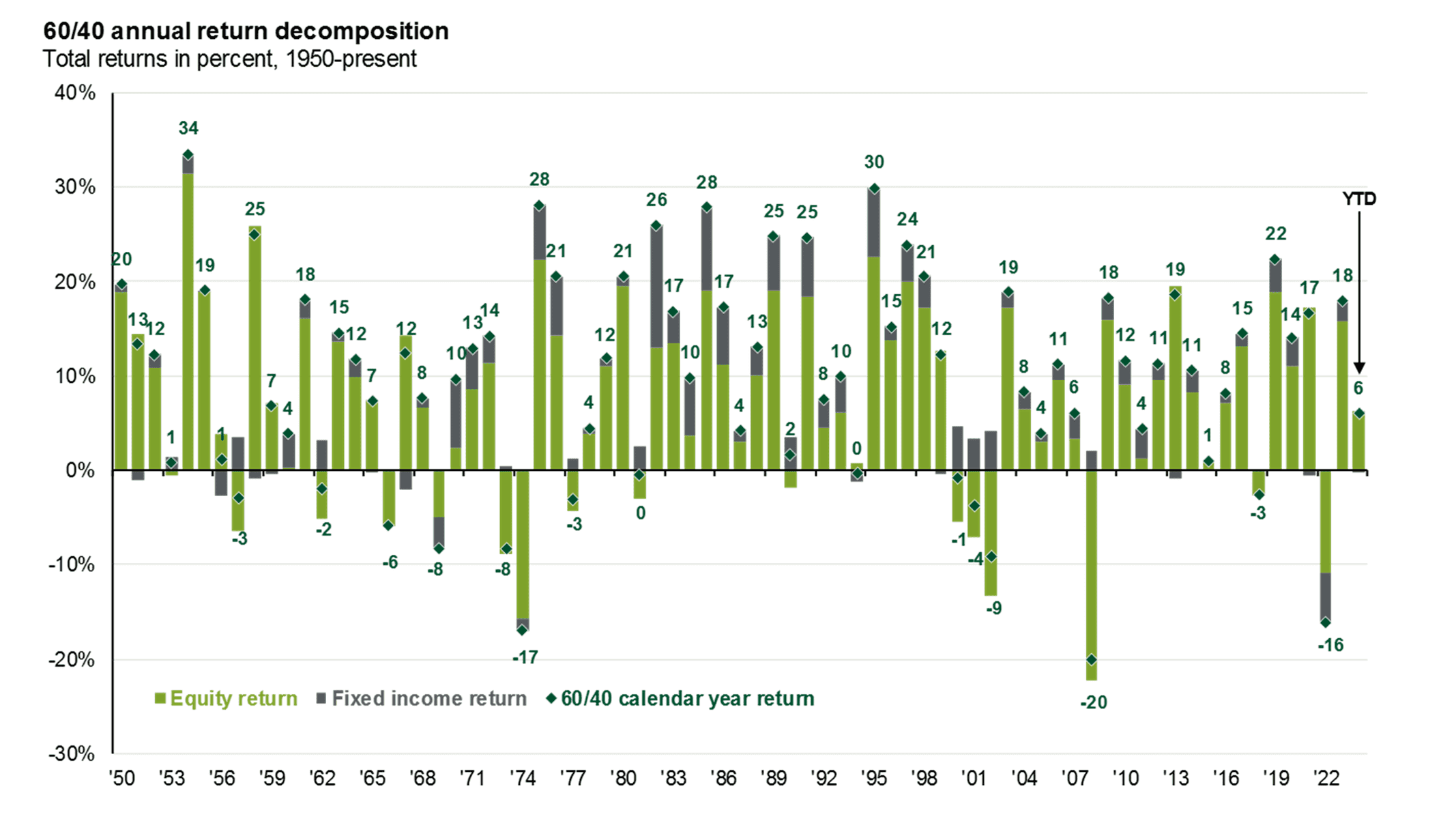

60/40 + Rohstoffe & Cash

In unserer digitalen Vermögensverwaltung bieten wir vier Anlagestrategien, die sich am bewährten 60/40-Ansatz orientieren und durch Rohstoffe sowie Bargeld ergänzt werden. Zusätzlich erhalten unsere Kunden maßgeschneiderte Empfehlungen zur optimalen Bargeldquote, basierend auf ihrem Einstiegszeitpunkt in die Strategie und ihrem persönlichen Finanzplan. Ein klassisches 60/40 Portfolio liegt seit Jahresbeginn mit 6 % im Plus. Dies deckt sich knapp mit der Rendite unserer Strategie Rendite. In den Strategien Wachstum und Chance liegen wir aktuell bei 8 % bzw. 9 % Wertzuwachs seit Jahresbeginn.

Unsere Strategien im Jahresverlauf

Handlungsempfehlung

Das Umfeld an den Finanzmärkten war in den vergangenen Jahrzehnten von niedriger Inflation und stetig sinkenden Zinsen geprägt. Damit einher ging eine spektakuläre Hausse an den Börsen, die hauptsächlich von Wachstumsaktien aus dem Technologiesektor angeführt wurde.

Passive Anlagestrategien, die nun mindestens 50% des gesamten Fondsvermögens in den USA ausmachen, fördern zudem eine abnehmende Aufmerksamkeit für die individuelle Unternehmensanalyse. Große Vermögensverwalter wie BlackRock, Vanguard und State Street entscheiden anhand von ESG-Kriterien über die Aufnahme von Unternehmen in ihre Fonds, was zu einem Überwiegen von Tech-Aktien in den Portfolios vieler Anleger führt. Dies macht die Portfolios anfällig für eine Umgebung mit anhaltend hoher Inflation und potenziellen negativen Überraschungen.

Nvidia zum Beispiel hat seinen Anteil am S&P 500 aufgrund des Hypes um künstliche Intelligenz von ca. 1% auf fast 5% gesteigert. Dies erhöht das Klumpenrisiko des Index und damit der Altersvorsorge vieler Menschen, insbesondere unter geopolitischen Aspekten. Die Produktion von Nvidia-Chips findet in Taiwan statt, was bei einer Eskalation der Spannungen mit China, selbst ohne eine Invasion, zu erheblichen Kurseinbrüchen führen könnte.

Mehr Value, weniger Growth

In den frühen 1980er Jahren, am Ende der letzten großen Inflationsperiode, dominierten Rohstoff- und Value-Aktien mehr als ein Jahrzehnt lang die Börse. Im Jahr 1981 waren große Anteile des S&P 500 in Firmen der realen Wirtschaft, wie Energiekonzerne (über 27%), Industrieunternehmen (12%) und Grundstoffsektoren (10%), also fast 50% des Index. Im Gegensatz dazu stellten diese Sektoren 2021 nur 12% des S&P 500 dar.

Wir werden in den nächsten Wochen die gute Performance in den Portfolios nutzen, um unsere Gewichtung im Technologiesektor und bei Wachstumsaktien zu Gunsten von Value-Titeln zu reduzieren. Auch wenn wir weitere Performance im Tech-Sektor verpassen, so gehen wir lieber etwas mehr auf Nummer sicher.