Märkte im Korrekturmodus: Zinssorgen belasten abermals!

Das Wichtigste in Kürze:

Handlungsoption:

Update Oktober 2023

Die Angst ist zurück

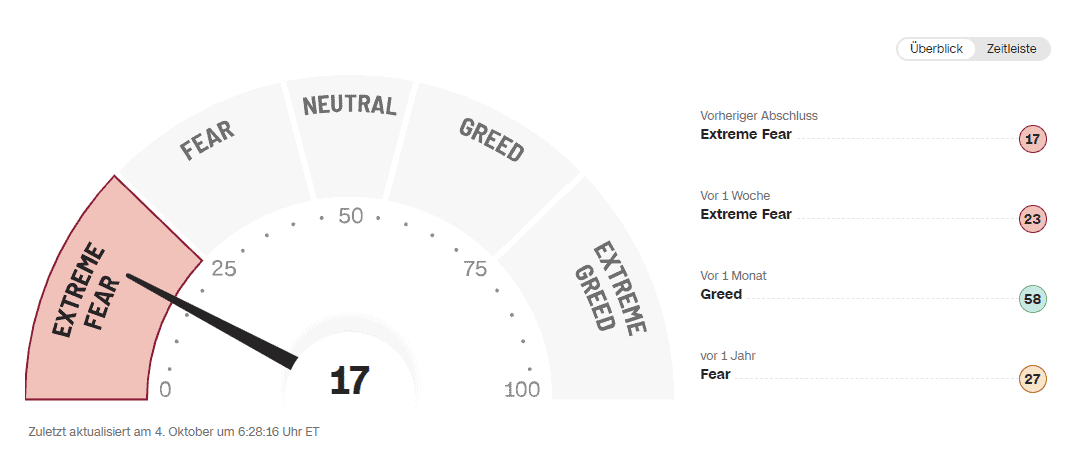

So schnell wendet sich das Blatt: War die Stimmung an den Märkten im August noch äußerst positiv, so sind Anleger mittlerweile ziemlich ängstlich geworden. Der Angst & Gier Index (Fear & Greed) ist von extrem positiv auf extrem ängstlich gefallen. Auslöser waren abermals die aufkommenden Zinssorgen. Hinzu kommt ein rasant steigender Ölpreis und der Schuldenstreit in den USA.

Die Volatilität an den Märkten nahm in den letzten Tagen deutlich zu. Auch scheint der Aufwärtstrend am Aktienmarkt, welcher den S&P 500 bis an die 4.600 Punkte-Marke getrieben hat, nun zunächst unterbrochen. Vom Jahreshoch hat der S&P 500 damit fast 10 % eingebüßt, notiert aber immer noch deutlich über den Kursen des Vorjahres.

Länger (noch) höhere Zinsen?

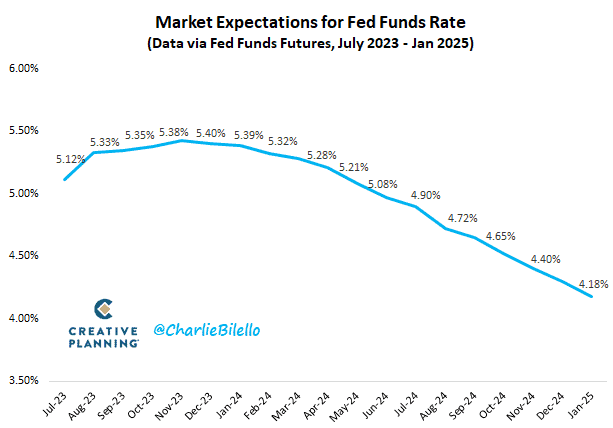

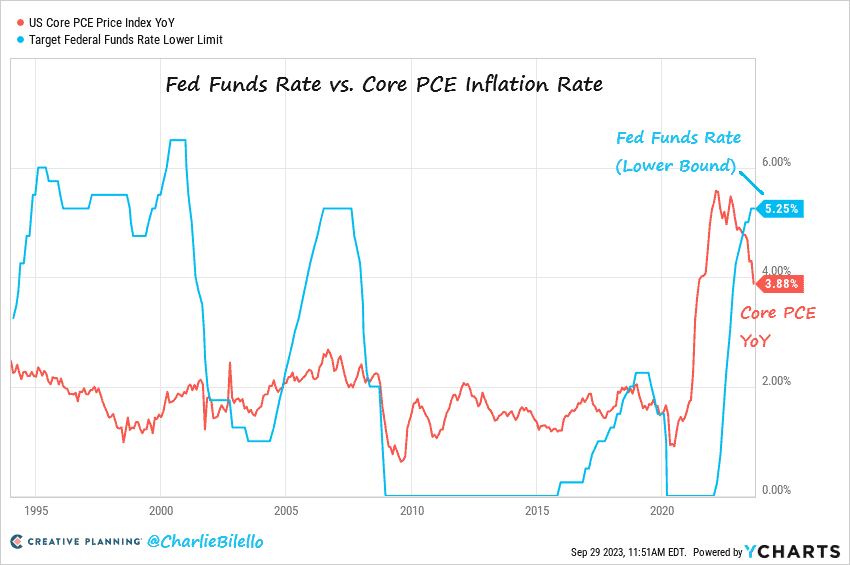

Vermutlich wird die amerikanische Notenbank die Zinsen im November ein weiteres Mal erhöhen. Die meisten Analysten gehen davon aus, dass die Zentralbank noch einmal um 0,25 Prozentpunkte von ihrer aktuellen Spanne von 5,25 % bis 5,50 % anheben wird. Jamie Dimon, CEO von JPMorgan Chase warnte, es sei möglich, dass die Zentralbank die Zinsen um weitere 1,5 Prozentpunkte auf 7 % anheben werde.

„Die Fed habe bereits die letzten 16 Monate damit verbracht, die Zinsen anzuheben, um die boomende US-Wirtschaft zu beruhigen und die erhöhten Preise zu senken, aber bisher hat sich die Wirtschaft relativ widerstandsfähig gezeigt. Die Fed ist aber noch nicht am Ziel!“

Die Notebank möchte dabei keine Rezession herbeiführen. Im Idealfall soll eine harte Landung vermieden werden. Dazu werden im Konsens auch nächstes Jahr höhere Zinsen nötig sein. Vermutlich ist erst 2025 mit ersten Zinssenkungen zu rechnen, sollte es zwischenzeitlich nicht noch schlimmer kommen.

Für Aktien und Anleihen gilt in aktuellem Marktumfeld das gleiche: Sobald die Zinsen wieder fallen, ist mit steigenden Kursen zu rechnen. Während diese Rechnung bei Anleihen relativ einfach aufzumachen ist und nur eine Frage der Zeit zu sein scheint, gelten für Aktien andere Spielregeln.

Erhält ein US-Anleger derzeit 4,8 % Rendite pro Jahr bei einer zehnjährigen Staatsanleihe, so ist der Ertrag eines Aktieninvestments von vielen anderen Faktoren abhängig. Aktuell suchen Investoren vermehrt den sicheren Hafen und geben sich mit Anleihen zufrieden. Mit Anleihen haben Anleger für die kommenden Jahre zwei Renditequellen: höhere Zinszahlungen als bisher, sowie die Chance auf zusätzliche Kursgewinne bei wieder fallenden Zinsen.

Wer heute also Aktien Anleihen vorzieht, der sollte einen Wertzuwachs von 48 % vor Steuern in den nächsten 10 Jahren als möglich erachten. Bei deutschen Staatsanleihen liegt die Rendite auf 10 Jahre derzeit bei 3 % pro Jahr. Dies bedeutet, dass Anleger in 10 Jahren 30 % an Zinsen ausbezahlt bekommen.

Auch hier gilt: Wer dem Aktienmarkt keine 30 % Plus in den nächsten 10 Jahren zutraut, der sollte lieber bei Anleihen bleiben.

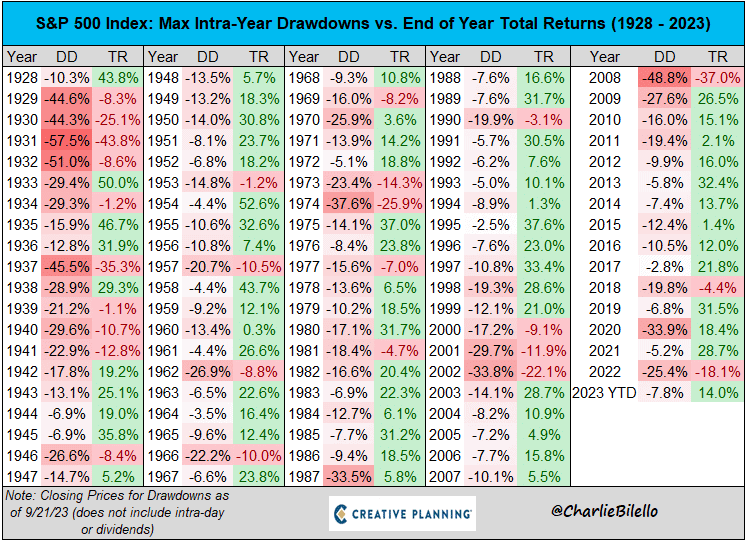

10 % Rabatt auf den S&P 500

Angetrieben von den Big Seven Amazon, Alphabet, Meta, Tesla, Nvidia, Apple und Microsoft stieg der S&P 500 bis Ende Juli auf knapp 4.600 Punkte. Der Index für die 500 größten US-Konzerne nach Marktkapitalisierung notierte dabei nur noch 200 Punkte unter seinem Allzeithoch von 4.817 Punkten Ende 2021. Bis Anfang Oktober hat der Index rund 400 Punkte eingebüßt und notiert aktuell bei 4.200 Punkten:

- Im Median betrug die unterjährige Korrektur 13 % seit 1928.

- Der aktuelle Abschlag auf das Jahreshoch rund 10 %.

- Auf den historischen Höchststand gilt es noch knapp 15 % aufzuholen.

Folgt man der Geschichte, so waren Korrekturen immer Gelegenheiten. Denn alte Höchststände wurden irgendwann überboten. Auch wenn mit Aktien in der nächsten Dekade mit niedrigeren Renditen zu rechnen ist, so ist es nur eine Frage der Zeit, wann wir einen S&P 500 von 5.000 oder 6.000 Punkten sehen.

10-jährige Deutsche Anleihen erwirtschaften derzeit 3,00 % pro Jahr. Wenn also der S&P 500 spätestens in 10 Jahren bei 5.400 Punkten notiert, so wären Aktien aus heutiger Sicht die bessere Wahl als Anleihen.

(Energie-)Rohstoffe sind zurück

2022 galten Rohstoffe als die einige Anlageklasse mit positivem realen Ertrag. 2023 korrigierten die Energiepreise dramatisch. Rohstofffonds übernahmen die rote Laterne in den Depots. Seit Juli dieses Jahres klettert der Ölpreis jedoch stark an und hat sich von seinen zwischenzeitlichen Jahrestiefs um 24 % erholt. Dabei hat der globale Ölverbrauch eine neue historische Rekordhöhe erreicht. Saudi Arabien und Russland beschlossen zudem Produktionskürzungen bei ungebrochen starker Nachfrage. Erdöl ist neben Kohle und Erdgas der wichtigste fossile Energieträger. Allen Bemühungen zum Trotz wird der Verbrauch von Erdöl wohl bis zum Jahre 2050 kontinuierlich ansteigen. Allein schon aus Gründen der Risikostreuung halten wir an Rohstoffinvestments fest, auch wenn die Preise hier sehr volatil sind und deutlich schlechter „kalkulierbar“ als bei Anleihen oder Aktien.

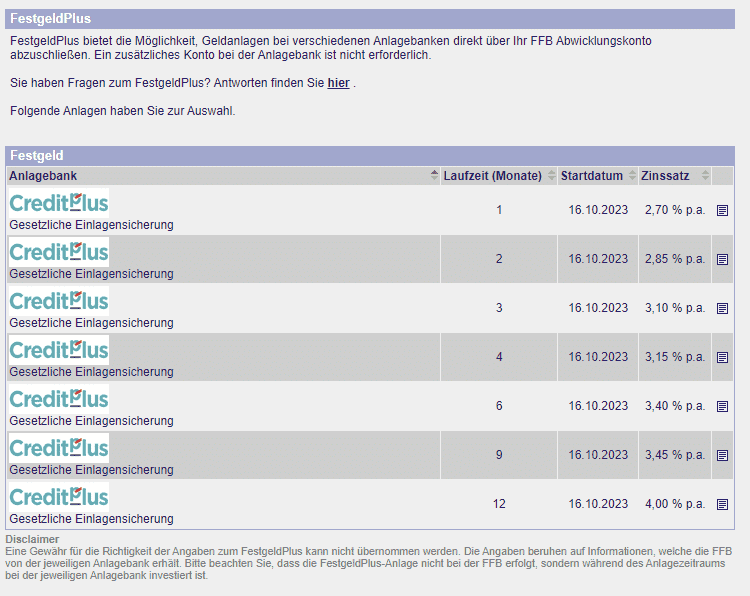

4 % p.a. auf Festgeld: Ja, bitte!

Lagen die Festgeldzinsen im August noch bei 3,55 % für 12 Monat, so erhalten Sie aktuell 4 % auf ein Jahr. Angesichts der hohen Guthaben von Anlegern auf Tagesgeld und Girokonto mehr als eine Alternative für freie Liquidität. Wer bereits in Anleihen oder Aktien investiert ist, sollte sein Geld jedoch dort belassen. Festgeldzinsen werden nicht dauerhaft so hoch bleiben. Sobald die Zinsen wieder fallen, spüren Sie das auch bei der Wiederanlage Ihres Kapitals. Vermutlich schon in 12 Monaten werden wir dann wohl über niedrigere Konditionen bei einer möglichen Verlängerung sprechen.

Wer also sein Geld für 12 Monate nicht benötigt, der kann bereits ab 1.000 Euro bequem über unserer Partnerbank FFB ein Festgeld abschließen. Dies können Sie selbständig online veranlassen oder Sie kontaktieren uns einfach.

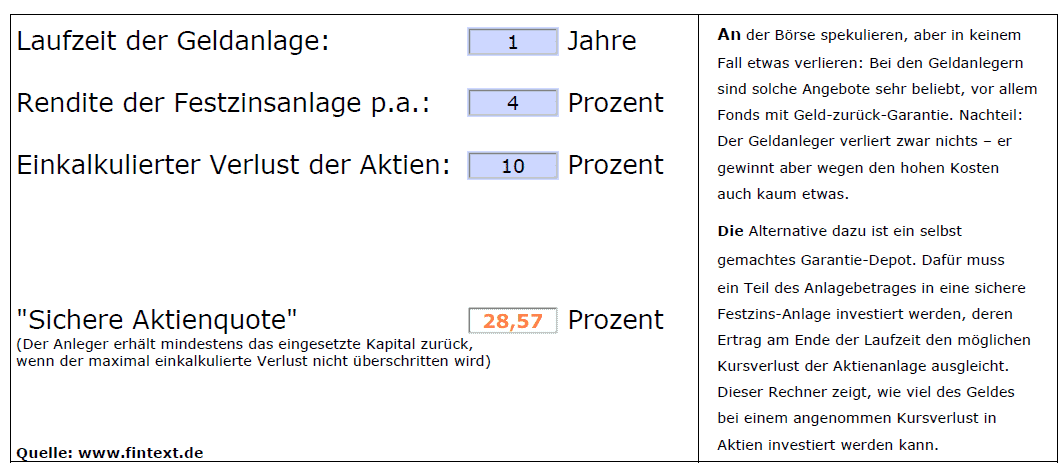

Warum 28 % in Aktien?

Angenommen, Sie verfügen über 100.000 Euro, so investieren Sie 72.000 Euro in ein Festgeld auf 12 Monate für 4 % und die restlichen 28.000 Euro beispielsweise in einen Aktienfonds oder ETF. Verliert der Aktienfonds in den kommenden 12 Monaten 10 %, so kompensieren die Einnahmen aus Ihrem Festgeld die Verluste aus dem Depot. Zwar haben Sie dann keine Rendite erwirtschaftet, jedoch auch keine tatsächlichen Verluste realisiert. Nach 12 Monaten verfügen Sie wieder über Ihre angelegte Summe von 100.000 Euro.

Sprechen Sie mit uns über Ihre „Aktienquote“ und nutzen Sie die Korrektur der letzten Wochen an den Kapitalmärkten zum Auf- und Ausbau Ihres Aktienengagements.

Um reale Rendite zu erwirtschaften, welche oberhalb der Inflationsrate liegt, führt auch in den nächsten Jahren trotz der scheinbar lukrativen Zinsen bei Anleihen und Festgeld kein Weg an Aktien vorbei.

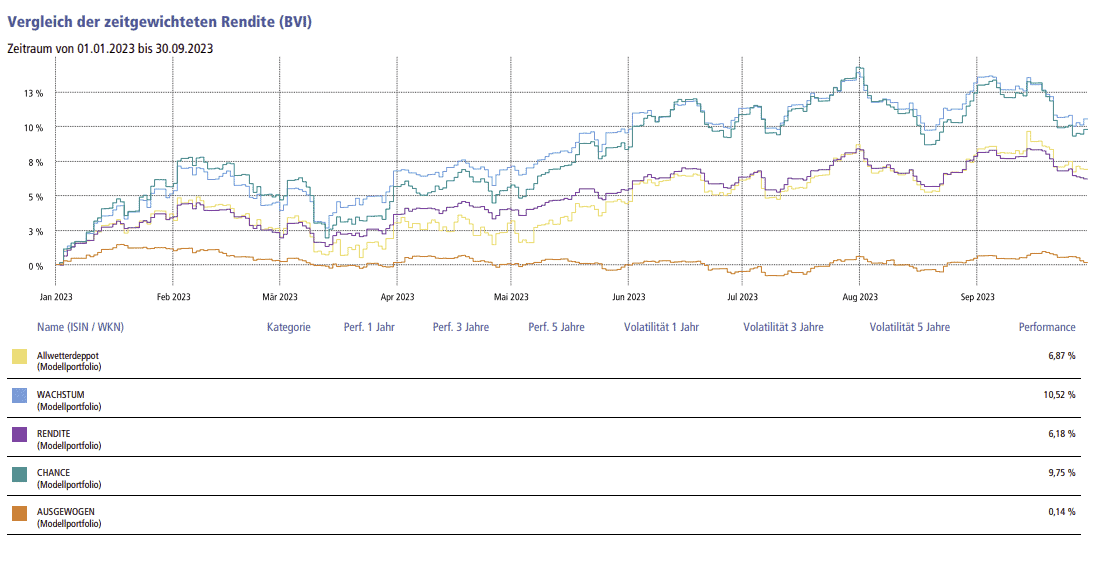

Unsere Strategien

In drei von vier Strategien war in diesem Jahr mehr zu holen als mit einem Festgeld. Daran glauben wir auch in den nächsten Jahren. An unseren vier Strategien haben wir seit Jahresbeginn keine Veränderungen vorgenommen. Alle vier Strategien sind im Plus, auch wenn wir von den Renditen zum Ende Juli insbesondere bei der Strategie Wachstum und Chance Federn lassen mussten. Die aktuelle Korrektur an den Märkten sowohl bei Anleihen wie bei Aktien würden wir zum Zukauf nutzen. Wer sich nicht mit einmaligen Beträgen investieren traut, der sollte über einen Sparplan zugunsten der jeweiligen Strategie nachdenken.

2023 |

AUSGEWOGEN |

RENDITE |

WACHSTUM |

CHANCE |

ALLWETTER |

|---|---|---|---|---|---|

JAN |

+ 1,09 % |

+ 3,32 % |

+ 4,99 % |

+ 5,51 % |

+ 3,60 % |

FEB |

– 1,20 % |

– 1,06 % |

– 0,68 % |

– 0,69 % |

– 0,33 % |

MÄR |

– 0,41 % |

+ 0,42 % |

+ 0,88 % |

– 0,70 % |

+ 0,94 % |

APR |

– 0,17 % |

+ 0,25 % |

+ 0,08 % |

– 0,21 % |

– 0,16 % |

MAI |

– 0,37 % |

+ 1,27 % |

+ 2,50 % |

+ 2,71 % |

+ 1,32 % |

JUNI |

– 0,80 % |

+ 1,91 % |

+ 3,55 % |

+ 4,52 % |

+ 1,34 % |

JULI |

+ 0,89 % |

+ 1,77 % |

+ 2,10 % |

+ 2,92 % |

+ 2,25 % |

August |

– 0,11 % |

– 0,43 % |

– 0,37 % |

– 1,57 % |

– 0,29 % |

September |

– 0,48 % |

– 1,77 % |

– 2,65 % |

– 2,84 % |

– 1,36 % |

SEIT 01.01.23 |

+ 0,14 % |

+ 6,18 % |

+ 10,52 % |

+ 9,75 % |

+ 6,87 % |