Die globale Verschuldung erreichte bereits Ende 2020 226 Billionen US-Dollar und verzeichnete damit den größten Anstieg innerhalb eines Jahres seit dem Zweiten Weltkrieg.

Die Kreditaufnahme der Regierungen machte dabei etwas mehr als die Hälfte des Anstiegs um 28 Billionen US-Dollar aus. 28 Billion – das sind 28-tausend Milliarden. Oder 28 Millionen Millionen. Oder 28.000.000.000.000.

In diesem Beitrag:

Das Endspiel – Die Welt versinkt in Schulden

Alte Schulden werden durch neue, noch höhere Schulden bedient

Seit sich COVID-19 im Jahr 2020 weltweit verbreitet hat, wurde die Weltwirtschaft durch Unterbrechungen der Lieferkette, Preisschwankungen für Rohstoffe, Herausforderungen auf dem Arbeitsmarkt und sinkende Einnahmen aus dem Tourismus auf die Probe gestellt. Die Weltbank schätzt, dass fast 97 Millionen Menschen infolge der Pandemie in extreme Armut gedrängt wurden.

Um in dieser schwierigen Situation zu helfen, mussten die Regierungen weltweit ihre Ausgaben erhöhen, um mit höheren Gesundheitskosten, Arbeitslosigkeit und Ernährungsunsicherheit fertig zu werden und Unternehmen beim Überleben zu helfen. Die Länder haben neue Schulden aufgenommen, um diese Maßnahmen finanziell zu unterstützen, was zur höchsten globalen Verschuldung seit einem halben Jahrhundert geführt hat.

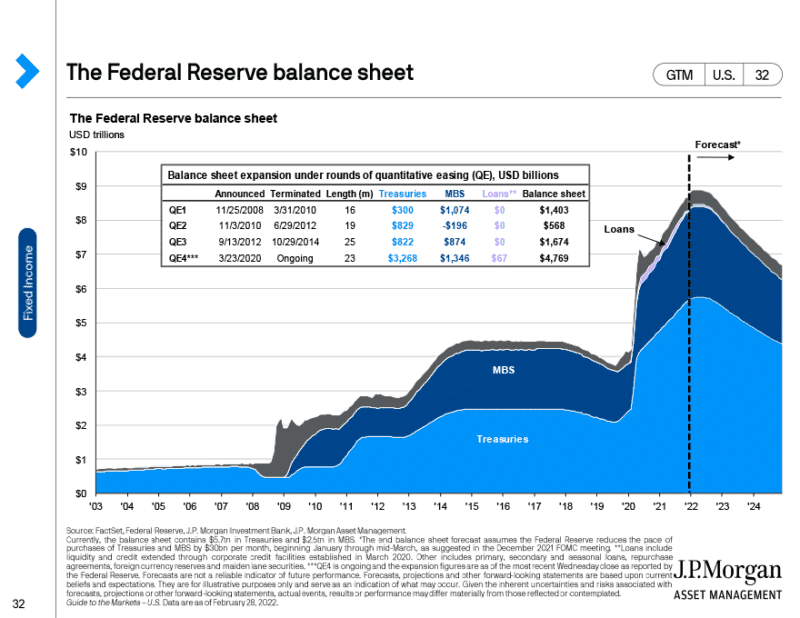

Die Notenbanken – Verwalter des Bankrotts

Um neue Schulden zu finanzieren, begeben die einzelnen Staaten & Regierungen neue Anleihen, die vor allem von den Notenbanken aufgekauft werden. Seit der Finanzkrise 2008/2009 sind die Notenbanken dabei im Krisenmodus. Billionen von Dollar, Euro und Yen wurden in die Finanzmärkte gepumpt, um das Finanzsystem vor dem Kollaps zu bewahren. Neben der Versorgung der Märkte mit Liquidität bestimmen die Zentralbanken dabei auch die Kosten der neuen Schulden. Die Europäische Zentralbank (EZB) sowie die Notenbanken anderer Länder können mit dem Leitzins das allgemeine Zinsniveau beeinflussen und so auf Preise, aber auch auf die Konjunkturentwicklung einwirken.

Die Notenbanken haben eigentlich zwei Aufgaben: Zum einen sollen sie gewährleisten, dass das Finanzsystem stabil bleibt. Zum anderen soll sie die Inflation wirkungsvoll kontrollieren und verhindern, dass die Preise zu stark schwanken.

Heute dient die Geldpolitik der Notenbanken nur noch dazu, den Bankrott verschiedener Staaten zu verhindern.

Zur Bekämpfung der Inflation müssten eigentlich schon längst die Zinsen erhöht werden, was zu einer Verteuerung der Kreditaufnahme für Privatpersonen, Unternehmen und Staaten führt. Privatpersonen konsumieren in der Folge weniger, Unternehmen geraten in Schieflage und Staaten müssen Ihre neuen Schulden zu teureren Bedingungen aufnehmen oder geraten in Zahlungsschwierigkeiten. Insbesondere in Europa birgt dies 12 Jahre nach dem Ausbruch der Europäischen Schuldenkrise hohe Brisanz.

Die Notenbanken weltweit sitzen also in der Falle. Durch die Pandemie und die Eingriffe der Behörden wurde in der Weltwirtschaft das Angebot massiv gestört, während die Nachfrage mit staatlicher Hilfe gestützt und sogar angeheizt wurde. Das führte zu einem Ungleichgewicht zwischen Angebot und Nachfrage, was über höhere Preise korrigiert wurde und steigende Inflation bedeutet. Dies wurde zusätzlich geschürt durch das viel zu weit geschneiderte monetäre Kleid in unseren Volkswirtschaften, weil die Zentralbanken seit Jahren eine viel zu expansive Geldpolitik betrieben haben und glaubten, sie könnten damit Wachstum und Wohlstand herbeiführen. Das größte Geldpolitische Experiment der Geschichte hat uns in die Sackgasse geführt.

Das Endspiel

Jerome Powell, Chef der US-Notenbank FED, seine Vorgänger und seine aktuellen Kollegen der anderen Zentralbanken haben bei Ihre historischen Entscheidungen die Inflation völlig unterschätzt und kommen nun unter zunehmenden Druck von Bevölkerung und Politik.

Ende 2021 beschloss die amerikanische Notenbank deshalb eine 180-Grad-Wende in der Geldpolitik. Sie kündigten mehrere Leitzinserhöhungen an und stellten in Aussicht, die aufgeblähte Fed-Bilanz zu schrumpfen. Die EZB hat mit Verzögerung zum Fed – wie eigentlich immer – den Ton ebenfalls geändert, denn auch sie hat sich komplett verschätzt und kann die Inflation nicht mehr ignorieren. Die EZB ist aber punkto Zinswende noch zurückhaltender. Die Europäische Währungsunion ist ein mehr als fragiles Gebilde, das bei schneller Veränderung der Zinsen verbunden mit dem Entzug von Liquidität kollabieren würde.

Die Verlängerung kommt

Die Verlängerung kommt so sicher wie das Amen in der Kirche

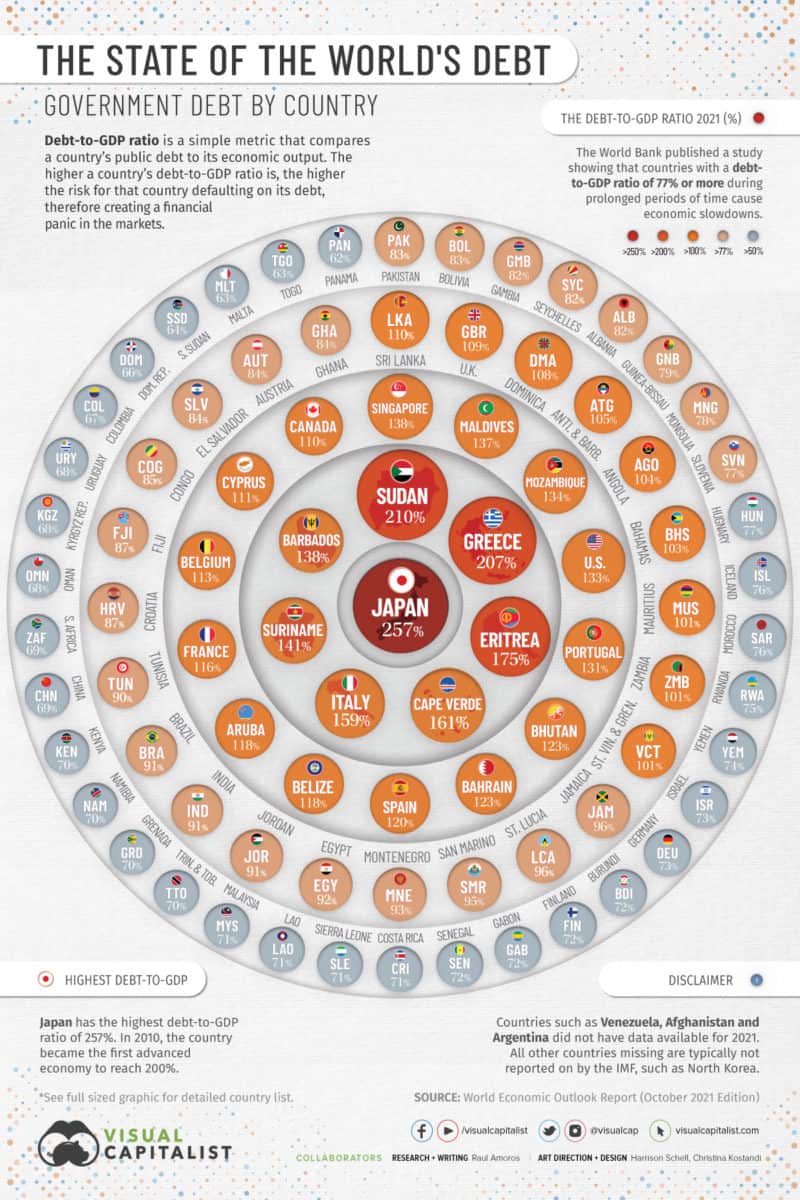

Japan, Sudan und Griechenland führen die Liste mit einer Schuldenquote von deutlich über 200 % des BIP an, gefolgt von Eritrea (175 %), Kap Verde (160 %) und Italien (154 %). Japans Schuldenstand wird die meisten nicht überraschen. Im Jahr 2010 erreichte es als erstes Land eine Schuldenquote von 200 % des BIP und liegt jetzt bei 257 %. Um neue Schulden zu finanzieren, begibt die japanische Regierung Anleihen, die vor allem von der Bank of Japan aufgekauft werden. Ende 2020 besaß die Bank of Japan 45 % der ausstehenden Staatsschulden .

Ein rapider Anstieg der Staatsverschuldung gibt Anlass zur Sorge. Im Allgemeinen gilt: Je höher die Schuldenquote eines Landes im Verhältnis zum BIP ist, desto größer ist die Wahrscheinlichkeit, dass das Land mit seinen Schulden in Verzug gerät und somit eine Finanzpanik an den Märkten auslöst.

Die Weltbank veröffentlichte eine Studie , aus der hervorgeht, dass Länder, die über längere Zeiträume eine Schuldenquote von über 77 % des BIP aufrechterhielten, wirtschaftliche Verlangsamungen erlebten. COVID-19 hat eine Schuldenkrise verschlimmert, die sich seit der globalen Rezession 2008 zusammenbraut. Ein Bericht des Internationalen Währungsfonds (IWF) zeigt, dass mindestens 100 Länder ihre Ausgaben für Gesundheit, Bildung und Sozialschutz kürzen müssen. Außerdem haben 30 Länder in den Entwicklungsländern ein hohes Maß an Schuldennot , was bedeutet, dass sie große Schwierigkeiten haben, ihre Schulden zu bedienen.

Die globale Staatsschuldenquote erreichte Ende 2020 bereits einen Rekordwert von 99 % des BIP. Mit steigenden Zinsen warnen IWF-Vertreter, dass höhere Zinsen die Auswirkungen der Staatsausgaben verringern und die Sorge um die Tragfähigkeit der Schulden verstärken werden. „Die Risiken werden noch größer, wenn die globalen Zinssätze schneller als erwartet steigen und das Wachstum ins Stocken gerät“

Wie geht es konkret weiter?

Nichts hat den Markt in den letzten 30 Jahren mehr beeinflusst, als die Geldpolitik der Notenbanken. Diese wird auch in den nächsten Jahren der Fall sein. Vermutlich werden Staaten auch in Zukunft alte Schulden durch neue Schulden begleichen. Dazu benötigen Sie weiter expansive Geldpolitik der Notenbanken und niedrige Zinsen. Es scheint, als habe aktuell niemand einen Plan B. Vermutlich werden wir in ein paar Jahren über Japanische Verhältnisse sprechen – nicht nur in Japan selbst, sondern auf der ganzen Welt. Das Spiel ist also noch nicht zu Ende, die Verlängerung dauert in Japan bekanntlich heute schon 30 Jahre.